Tiêu xài hoang phí sau khi đi vay

Trong thời kỳ đỉnh điểm của dịch Covid-19, James Kebe đã làm thêm nhiều giờ với công việc tài xế giao hàng. Cùng lúc đó, chi phí đi vay thấp kỷ lục nên James đã không ngại "tiêu hoang". Anh thậm chí còn thuê một chiếc ô tô địa hình và một chiếc thuyền để tận hưởng những giờ phút nghỉ ngơi. Khi ngân hàng cho phép James tăng hạn mức tín dụng, anh đã còn tiêu hết số tiền đó.

Không lâu sau, lãi suất bắt đầu tăng với tốc độ nhanh chưa từng có trong nhiều năm. Vì hạn mức tín dụng của James được tính theo lãi suất thả nổi, nên các khoản thanh toán hàng tháng của anh cũng tăng vọt. Chi phí thanh toán nợ của James trong mỗi tháng là 900 CAD (600 USD), khiến anh không còn lựa chọn nào khác ngoài thế chấp những món đồ tiêu khiển và cắt giảm chi tiêu.

Câu chuyện của James không là duy nhất ở Canada, khi hoạt động đi vay diễn ra tràn lan trong thời kỳ đại dịch đang dần lắng xuống. Việc quốc gia này mạnh tay nâng lãi suất tạo ra một sự kiện không khác gì một đợt "margin call" quy mô quốc gia, đặc biệt là đối với những người mua nhà đã tận dụng mức lãi suất thấp.

Người tiêu dùng Canada đột nhiên phải chi trả nhiều tiền hơn để thanh toán các khoản vay mỗi tháng và họ buộc phải thắt lưng buộc bụng, hoặc bán bớt tài sản. Những gì diễn ra ở Canada có thể cho thấy "manh mối" về việc liệu các NHTW toàn cầu sẽ còn thắt chặt chính sách tiền tệ nhiều hơn nữa hay họ đã "quá tay".

Tháng 3 năm ngoái, khi lạm phát tăng vọt lên mức cao nhất 4 thập kỷ, NHTW Canada đã trở thành một trong những NHTW đầu tiên rời khỏi lộ trình nới lỏng chính sách trên toàn cầu với tốc độ gần như chưa từng thấy. BOC đã đưa lãi suất từ mức thấp trong đại dịch là 0,25% lên 4,5% trong chưa đầy 11 tháng.

Tỷ lệ nợ trên thu nhập ở Canada cao kỷ lục.

BOC cũng là một trong những NHTW tạm dừng nâng lãi suất, báo hiệu sau đợt tăng hồi tháng 1 rằng họ sẽ tạm dừng khi lạm phát dường như đã hạ nhiệt. Trong khi đó, Fed và các NHTW khác nói rằng nhiệm vụ của họ vẫn chưa kết thúc.

Tony Stillo, nhà kinh tế học tại Oxford Economics, cho biết: "Một trong những lý do khiến BOC tạm dừng trước những ngân hàng khác là vì ‘lỗ hổng’ sức chi của người tiêu dùng lớn hơn một chút." Ông dự báo chi tiêu của người tiêu dùng sẽ giảm 1,8% so với mức cao nhất trong thời kỳ đại dịch.

Trong nhiều thập kỷ, người tiêu dùng Canada thuộc top đi vay nhiều nhất thế giới và mức lãi suất mà NHTW nước này đưa ra để hỗ trợ nền kinh tế trong đại dịch đã đẩy các khoản vay của họ lên "tầm cao" mới. Tỷ lệ nợ trên thu nhập của Canada đã đạt kỷ lục là 185% vào cuối năm 2021, cao nhất trong nhóm G7. Trong khi đó, tỷ lệ này ở Mỹ là 101% và Anh là 148%.

Hiện tại, người tiêu dùng Canada đã có dấu hiệu căng thẳng. Dữ liệu về tình trạng mất khả năng thanh toán mới nhất cho thấy số hồ sơ đã tăng 33% vào tháng 1 so với năm trước. Tỷ lệ các hộ gia đình chậm thanh toán lãi vay cũng tăng lên 2,07% trong quý III//2022 từ mức 1,86% ở cùng kỳ năm trước.

"Gốc rễ" bắt nguồn từ việc đầu tư bất động sản

Dù mức tăng của cả 2 chỉ báo này vẫn rất thấp và thấp hơn nhiều so với trước đây, nhưng tâm lý căng thẳng bắt đầu bao trùm. Những dấu hiệu này đã được thể hiện trong doanh số mua sắm đồ dùng không thiết yếu như ô tô hạng sang và xe địa hình. Song, nguồn cơn của tình trạng này và việc nền kinh tế tăng trưởng kém có thể đến từ thị trường bất động sản.

Cũng như nhiều quốc gia khác, phần lớn các khoản nợ đi vay trong thời kỳ đại dịch của người dân Canada được dùng để mua nhà, theo đó giá bất động sản cũng tăng phi mã. Nhưng khi mức giá leo thang, một số lượng người kỷ lục lại sử dụng các khoản thế chấp có lãi suất điều chỉnh để tận dụng mức lãi suất thấp.

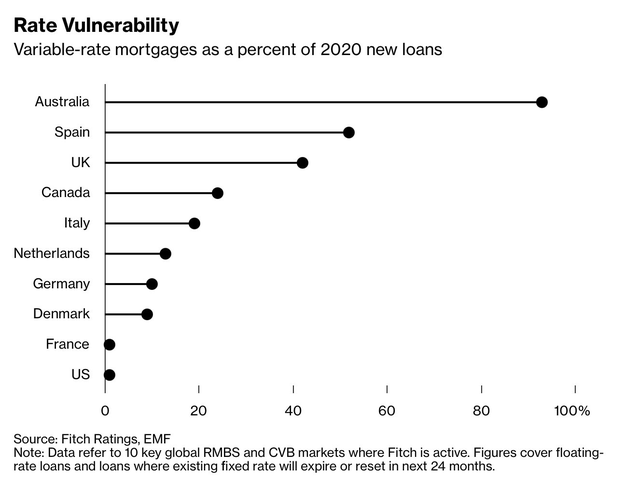

Theo tính toán của National Bank of Canada, các khoản thế chấp có lãi suất điều chỉnh hiện chiếm khoảng 30% tổng dư nợ cho vay mua nhà. Điều này khiến người đi vay ở Canada gặp nhiều rủi ro hơn so với Mỹ.

Dù phần lớn các khoản thế chấp có lãi suất điều chỉnh mà người Canada sử dụng là một khoản thanh toán cố định - nghĩa là khi lãi suất tăng họ sẽ phải trả tiền gốc trước, nhưng lãi suất tăng quá nhanh khiến ít nhất 73% người mới đi vay không đủ tiền để trả tiền gốc. Do đó, họ buộc phải chi trả nhiều hơn cho mỗi tháng để thanh toán.

Ngoài ra, khi lãi suất tăng, giá nhà giảm sẽ dẫn đến tình trạng khoản vốn tự có của người mua thấp hơn. Do đó, việc bán ra hoặc tái cấp vốn với họ sẽ khó khăn hơn, tương tự như những gì đã xảy ra ở Mỹ trong cuộc khủng hoảng tài chính năm 2008.

Tỷ lệ các khoản thế chấp có lãi suất điều chỉnh trong các khoản vay mới vào năm 2020 tại các quốc gia phát triển.

Theo dữ liệu được tổng hợp bởi Daniel Foch, nhà nghiên cứu và môi giới bất động sản, 3 năm trước, không có căn nhà nào được treo biển "xả hàng" vì bị tịch thu. Foch cho biết ông đang phải tự xử lý các bất động sản này và hầu hết là các trường hợp sử dụng khoản thế chấp có lãi suất điều chỉnh, khiến các khoản lãi phải trả hiện tại cao hơn số tiền thu được từ việc cho thuê nhà và khiến chủ nhà vỡ nợ.

Tại các thị trường lớn của Canada như các tỉnh Ontario và British Columbia, các nhà đầu tư chiếm khoảng 1/3 nguồn cung nhà ở và họ hoạt động tích cực hơn trên thị trường nhờ "cơn sốt nhà" ở thời kỳ đại dịch.

Foch nói: "Tình trạng này sẽ chỉ kết thúc nếu lãi suất giảm xuống. Mọi người đều phải thanh toán thế chấp mỗi tháng 1 lần. Vì thế, cứ mỗi tháng trôi qua, lãi suất càng cao thì mọi thứ càng căng thẳng hơn và nhiều người không có đủ khả năng trả nợ từ các tài sản đầu tư của họ hay thậm chí là từ chính ngôi nhà họ ở."

Giá nhà ở Canada đã giảm hơn 15%. Những trường hợp thanh lý tài sản tăng cao sẽ tiếp tục gây áp lực lên thị trường, dù đợt tăng giá gần đây ở Toronto có thể cho thấy giai đoạn tồi tệ nhất đã qua. Tuy nhiên, vì sự bùng nổ trong thời kỳ đại dịch đã quá lớn nên đà sụt giảm trong cả ngành sẽ tạo tác động dây chuyền, ảnh hưởng từ nhà thầu đến nhà phát triển.

Peter Esper, nhà môi giới cho vay thế chấp ở Toronto, đã bị ảnh hưởng nặng nề bởi việc lãi suất tăng sau khi đi vay nhiều để mua bất động sản. Anh cho biết: "Chúng tôi đang phải tiết kiệm hơn và kiểm soát tài chính."

Các khoản thanh toán cho ngôi nhà mà Peter và gia đình đang sinh sống đã tăng lên gần 3.000 CAD/tháng. Trong khi đó, mức chênh lệch giữa khoản thanh toán thế chấp và tiền cho thuê 4 căn hộ mà anh sở hữu đã tăng lên 4.000 CAD. Giờ đây, dòng tiền mỗi tháng là âm.

Peter đã phải bán 2 trong số các căn hộ đó và chuẩn bị rao bán căn thứ 3. Anh cũng đang hủy gói truyền hình cáp và lựa chọn tự pha cafe ở nhà thay vì ra tiệm. Peter chia sẻ: "Mọi người đang thắt lưng buộc bụng, cân nhắc lại về những khoản chi tiêu. Tôi nghĩ đây là một cú sốc lớn, khi mọi thứ xảy ra quá nhanh."

Tham khảo Bloomberg