Nhà sáng lập của FIDT Huỳnh Minh Tuấn vừa chia sẻ góc nhìn liên quan đến vụ việc Chủ tịch Tập đoàn FLC Trịnh Văn Quyết bị khởi tố và bắt tạm giam vì có hành vi: "Thao túng thị trường chứng khoán" và "Che giấu thông tin trong hoạt động chứng khoán" sẽ tác động tới thị trường chứng khoán, nền kinh tế và danh mục đầu tư của nhà đầu tư.

Quy mô nợ của hệ sinh thái FLC không quá lớn, khó tạo ra hiệu ứng "hòn tuyết lăn"

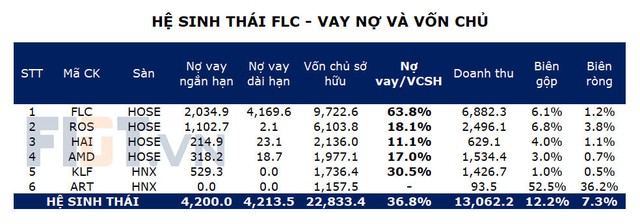

Ông Tuấn đánh giá mức độ ảnh hưởng thấp và không đáng kể vì quy mô kinh doanh của hệ sinh thái này rất bé ngoại trừ Bamboo Airways chưa có số liệu cụ thể vì không phải là công ty đại chúng.

CEO của FIDT phân tích, tổng doanh thu hệ sinh thái tập đoàn này vào khoản 13.000 tỷ tương đương với hơn 500 triệu USD và chỉ bằng khoản 0,014% GDP Việt Nam.

Về nợ bao gồm cả ngắn và dài hạn chưa tính BVA vào khoảng 8.400 tỷ tức tương đương với khoản 360 triệu USD và quá bé so với quy mô nợ hơn 11 triệu tỷ đồng của nền kinh tế Việt.

Chỉ số tài chính của doanh nghiệp hệ sinh thái FLC. Nguồn: FIDT

"Với quy mô này thì nhóm hệ sinh thái phía trên không có ảnh hưởng nào tới nền kinh tế hiện tại vì quy mô và mức độ liên kết liên đới rất nhỏ", ông Tuấn nhấn mạnh.

Vị chuyên gia cho rằng, Bamboo Airways dù chưa có dữ liệu nhưng sẽ có liên quan đến các ngân hàng cho vay cầm cố cổ phiếu hãng bay này. Theo đó, các ngân hàng sẽ phải trích lập theo chuẩn quản trị rủi ro của từng ngân hàng trong các trường hợp khẩn cấp như CEO hay Chủ tịch bị vướng vòng lao lý và đánh giá lại toàn bộ các khoản vay này và yêu cầu bổ sung tài sản đảm bảo để nâng hệ số an toàn lên.

Hiện cổ phần Bamboo Airways đang được cầm cố lớn nhất tại Sacombank, NCB, OCB.

"Lấy một chuẩn tham chiếu từ Sacombank là cho vay cầm cố cổ phần hãng bay với mức định giá khoảng 8.500 đồng/cổ phiếu cho thấy giả sử nếu tổng vốn điều lệ của Bamboo Airways là 16.000 tỷ thì mức cầm cố từ số cổ phần này sẽ vào khoảng 13.600 tỷ là mức dự phóng tối đa cho dư nợ phát sinh từ cổ phần của Bamboo Airway", ông Tuấn dự phóng tổng thể bóc tách dư nợ toàn bộ hệ thống tập đoàn FLC sẽ vào khoảng gần 1 tỷ USD trong đó hơn 60% được đánh giá là an toàn.

Về máy bay hầu hết Bamboo Airways đang vận hành là thuê chứ các hợp đồng đặt mua từ trước tới giờ chưa được ghi nhận vì vậy các tài sản này không thuộc về hãng bay và không phát sinh dư nợ với hệ thống ngân hàng Việt Nam.

Ông Tuấn đánh giá: "Tổng thể lại những ảnh hưởng về dư nợ, chất lượng tài sản và tín nhiệm sẽ được các nhà băng rà soát lại sau thông tin ngày hôm nay và đi kèm những kế hoạch dự phóng gồm trích lập, yêu cầu bổ sung tài sản là tất yếu và FIDT giữ nguyên đánh giá ban đầu là rủi ro rất thấp và không tạo ra một hiện tượng hòn tuyết lăn như những lo ngại năm xưa khi các yếu nhân vướng vòng lao lý".

Hai nhóm cổ phiếu bị ảnh hưởng trực tiếp, tâm lý đánh bạc - đội lái sẽ giảm bớt

Chứng khoán là tấm gương phản chiếu nền kinh tế, do đó, thị trường chứng khoán chính là nơi phản ánh kì vọng kinh doanh của toàn bộ doanh nghiệp được niêm yết.

Ông Tuấn cho rằng sẽ có 2 nhóm ảnh hưởng trực tiếp bởi sự kiện ông Trịnh Văn Quyết bị bắt gồm:

Thứ nhất, hệ sinh thái của FLC như FLC, HAI, AMD, KFL, ART, ROS, GAB ... vì tính gia đình và sẽ tiếp tục diễn biến bán tháo là khó tránh khỏi, bên cạnh đó cổ phiếu Bamboo Airways cũng sẽ rơi mạnh trên thị trường OTC là điều tất yếu.

Thứ hai, nhóm ngân hàng mà hệ sinh thái này đang có dư nợ gồm STB, OCB, BID, NVB ... vì quy trình trích lập và gọi bổ sung tài sản cũng như rà soát lại chất lượng tài sản, đánh giá lại mức giá cho vay.

"Ở nhóm bank này thì thật sự quy mô nợ xấu này nếu có cũng khá nhỏ với quy mô tổng tài sản của từng bank như STB, OCB hay NVB vì vậy mức độ phản ứng tầm 1-2 phiên là cùng và đi kèm với đó là những thông tin được công bố về cơ cấu nợ sẽ làm thẩm thấu những lo ngại này vào thị giá các nhà bank này", ông Tuấn phân tích.

Ở góc độ thị trường chung, ông Tuấn đánh giá thị trường đã tách bạch khỏi nhóm cổ phiếu FLC từ rất lâu vì nhóm đã được định vị ở dòng cổ phiếu đầu cơ, có chăng chỉ là một lượng tiền đầu cơ tương đối sẽ bị nhốt trong này cũng như liên đới tới một vài "kho hàng" tự phát theo kiểu bán bổ sung tài sản. Tuy nhiên mức độ kì này nhẹ nhàng hơn rất nhiều và FIDT đánh giá cũng gần như không có nhiều hoạt động bán giải chấp liên đới ở các "kho hàng" này khi đã bị "xử lý" ở tháng 1 vừa rồi (sau khi xảy ra vụ bán chui 74,8 triệu cổ phần của ông Trịnh Văn Quyết).

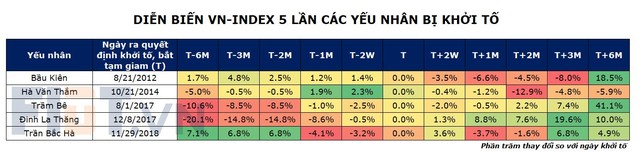

Ông Tuấn đánh giá những ảnh hưởng ngắn hạn có thể là tiêu cực còn về trung và dài hạn thì chỉ có thể nói một từ "rất tốt". Dữ liệu đã chứng minh với những lần lao lý của các yếu nhân có quy mô còn to hơn vụ việc của ông Trịnh Văn Quyết rất nhiều và thường thị trường phục hồi rất tốt về sau.

Về dài hạn VN-Index phục hồi rất tốt sau những cú sốc ngắn hạn từ những sự kiện bất thường

Sự kiện bắt ông Trịnh Văn Quyết lần này được CEO FIDT đánh giá thể hiện quyết tâm làm trong sạch, lành mạnh và minh bạch của thị trường chứng khoán Việt của nhà chức trách. Qua đó, sẽ thúc đẩy một luồng vốn quy mô lớn vào thị trường chứng khoán vì đây vẫn là nơi phân bổ tài sản chất lượng và là nơi huy động vốn trung và dài hạn tốt cho nhóm công ty làm ăn đàng hoàng minh bạch.

Đặc biệt, từ sự vụ này tâm lý về đánh bạc, đầu cơ, đội lái sẽ giảm bớt và sự nắn dòng vốn đầu tư sẽ diễn ra rất rõ và có thể nói nhóm cổ phiếu hưởng lợi là nhóm cổ phiếu làm ăn tốt, quy mô lớn, minh bạch trong hoạt động kinh doanh và uy tín từ người lãnh đạo sẽ hút hàng.

Ngoài ra, ông Tuấn còn cho rằng đây là một pha "ghi điểm" trong mắt các nhà đầu tư ngoại đi kèm với triển vọng sáng sủa cho việc lên hạng của thị trường chứng khoán trong tương lai gần (2024-2025) khi những lực cản trở định tính đã được gỡ bỏ (minh bạch, hệ thống giao dịch lỗi thời).

"Sự kiện này tạo ra một bước ngoặt về môi trường đầu tư sạch, an toàn và bảo vệ tốt cho toàn bộ tầng lớp nhà đầu tư tham gia hiện tại, từ đó thúc đẩy sự lớn mạnh tiếp nối của thị trường trong những năm tiếp theo là chắc chắn", ông Tuấn nói.