“M&A là con đường chúng tôi rất quan tâm, 2020-2021 là giai đoạn không dễ dàng cho các nhà đầu tư nước ngoài, nhưng năm 2023 là năm thành công với chúng tôi khi đã hoàn tất 3 thương vụ”. Chia sẻ của ông Angus Liew - Chủ tịch Hội đồng thành viên Gamuda Land tại Diễn đàn M&A do Báo Đầu tư tổ chức cuối tháng 11/2023 đã mô tả một gam mầu khác của bức tranh M&A bất động sản trong 1 năm trở lại đây.

Lực cầu yếu, vướng mắc pháp lý, khó tiếp cận với nguồn vốn, cạn kiệt dòng tiền,... là một loạt những khó khăn được điểm tên của thị trường BĐS trong giai đoạn vừa qua. Trong khi các nhà đầu tư trong nước, ngay cả hàng loạt những tên tuổi lớn như Novaland, Đất Xanh... phải tái cơ cấu nợ, thu hẹp quy mô đầu tư sản xuất kinh doanh, tinh giản bộ máy, giảm lực lượng lao động.... thì lại đang có những "cá mập" lặng lẽ "săn mồi".

Thị trường bất động sản Việt Nam đã chứng kiến các giao dịch M&A trị giá khoảng 1 tỷ USD trong năm 2023.

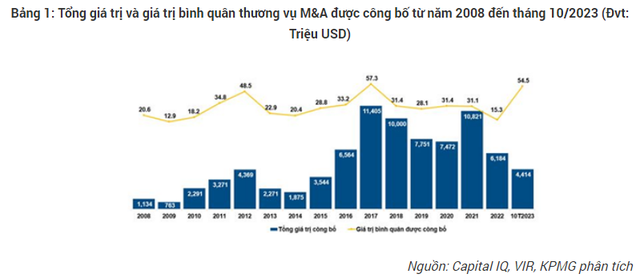

Theo Công ty KPMG, chỉ trong 10 tháng đầu năm 2023, tổng giá trị giao dịch M&A của cả nước đạt 4,4 tỉ USD, với 265 giao dịch. Trong đó, các thương vụ M&A bất động sản chiếm 23% tổng giá trị giao dịch và 2/5 thương vụ M&A lớn nhất.

Theo RCA và Cushman & Wakefield Việt Nam, các nhà đầu tư ngoại vẫn chiếm khoảng 90% hoạt động giao dịch M&A bất động sản. Ngoài các nhà đầu tư châu Á, sự quan tâm của các quốc gia châu Âu và Mỹ đến thị trường bất động sản Việt Nam cũng ngày càng tăng.

Cũng theo KPMG, trong 10 tháng đầu năm 2023, nhà đầu tư nước ngoài chiếm lĩnh cả 5 vị trí top đầu về giá trị giao dịch M&A. Riêng Nhật Bản, Singapore, Mỹ chiếm hơn 70% tổng giá trị giao dịch được công bố; còn nhà đầu tư trong nước chỉ chiếm 161,6 triệu USD, tương đương khoảng 4% tổng giá trị giao dịch M&A bất động sản được công bố, trái ngược hoàn toàn so với 2 năm trước.

Hình ảnh minh hoạ

Những cái tên như Gamuda Land, ESR Group Limited hay Keppel Land đã tận dụng một năm khó khăn chung để gia tăng sự hiện diện của mình tại thị trường Việt Nam thông qua việc mua lại nhiều dự án của các chủ đầu tư trong nước gặp khó khăn tài chính.

2 trong số thương vụ M&A lớn nhất năm qua thuộc về Gamuda Land và ESR Group Limited.

Đầu tiên phải kể tới thương vụ M&A thuộc lĩnh vực bất động sản công nghiệp, ESR Group Limited chi 450 triệu USD mua lại cổ phần chiến lược Công ty cổ phần Phát triển Công nghiệp BW (BW Industrial), một trong những nhà phát triển công nghiệp và hậu cần (logistics) lớn nhất và phát triển nhanh nhất Việt Nam.

BW Industrial có kế hoạch sử dụng nguồn vốn mới để tiếp tục giữ vị trí hàng đầu trong việc phát triển cơ sở hạ tầng quan trọng cho nền kinh tế mới và tận dụng sự thay đổi trong sản xuất sang Việt Nam.

Tháng 7/2023, Gamuda Land Nam Viet Investment Co. Ltd, công ty con của Tập đoàn Gamuda Berhad Malaysia, chi khoảng 316 triệu USD (khoảng 7,2 nghìn tỉ đồng) để mua 98% vốn CTCP Bất động sản Tâm Lực. Qua đó, Gamuda sở hữu dự án có tên thương mại The Riverdale, diện tích 3,7 ha, tọa lạc tại phường An Phú, thành phố Thủ Đức (nay đổi tên thành Eaton Park).

Nhà đầu tư này đang lên kế hoạch cho một dự án phức hợp cao cấp trị giá 1,1 tỷ USD trên mảnh đất được mua lại ở trung tâm TP. Thủ Đức.

Phát biểu trong forum M&A 2023, ông Angus Liew, Chủ tịch Gamuda Land Việt Nam lưu ý rằng nhu cầu nhà ở ở Việt Nam rất lớn do nguồn cung hạn chế.

Ông nói rằng công ty của ông, giống như các nhà phát triển khác, có thể bán sản phẩm của mình trong khi dự án vẫn đang được xây dựng, một thông lệ hiện đã được phép ở một số quốc gia. Vị Chủ tịch cũng cho biết thêm, Gamuda Land chọn M&A vì nó mang lại con đường ngắn nhất cho lĩnh vực bất động sản.

Angus Liew, Chủ tịch Gamuda Land Việt Nam, phát biểu tại Diễn đàn M&A Việt Nam 2023 tại Thành phố Hồ Chí Minh, ngày 28 tháng 11 năm 2023. Ảnh do báo Đầu tư cung cấp.

Keppel - tập đoàn BĐS của Singapore trong năm qua cũng đã chốt một thỏa thuận trị giá 50,4 triệu USD với một công ty có trụ sở tại Hà Nội nắm giữ bất động sản thương mại và chi thêm 136 triệu USD cho 49% cổ phần trong hai dự án khu dân cư ở TP.HCM.

Một cái tên khác là CapitaLand, nhà đầu tư nước ngoài quen thuộc trên thị trường bất động sản Việt Nam cũng liên tiếp thực hiện các thương vụ M&A, như nhận chuyển nhượng dự án khu đô thị nhà ở phức hợp Tân Thành Bình Dương từ Tổng Công ty Đầu tư và Phát triển Công nghiệp - CTCP (Becamex IDC, HOSE: BCM) và thâu tóm một phần dự án Vinhomes Smart City tại quận Nam Từ Liêm, Thành phố Hà Nội, thông qua Công ty TNHH Thương mại và Phát triển Kinh doanh Ánh Sao và đổi tên gọi dự án này là Lumi Hanoi, quy mô gần 5,6 ha, khoảng 4.000 căn hộ thuộc 9 tòa tháp từ 29 đến 35 tầng. Tổng mức đầu tư hơn 1 tỷ SGD (khoảng 18 nghìn tỉ đồng).

Năm 2023, các chuyên gia nhận định, động lực cho hoạt động M&A bất động sản ở Việt Nam tiếp tục gia tăng bởi sự hội tụ các yếu tố: Suy thoái kinh tế lan rộng trên thế giới và sức mua yếu tại cả thị trường sơ cấp và thứ cấp; sự phát triển của thị trường tài chính và yêu cầu đa dạng hóa nguồn vốn đầu tư bất động sản; tốc độ đô thị hóa nhanh chóng và Việt Nam vẫn là điểm sáng tăng trưởng kinh tế và thu hút FDI; các điểm nghẽn pháp lý bất động sản dần được tháo gỡ…