Theo báo cáo phân tích mới đây, Công ty chứng khoán VNDirect cho biết, căng thẳng thanh khoản hệ thống ngân hàng đã xuất hiện kể từ quý 3/2022. Để kiềm chế áp lực lạm phát, NHNN đã thắt chặt cung tiền từ đầu năm 2022, đồng thời hạn chế tăng trưởng tín dụng được giao cho các ngân hàng thương mại. Cung tiền M2 chỉ tăng 7,4% so với cùng kỳ trong 9 tháng đầu năm 2022, thấp nhất trong 10 năm qua. Theo đó, tăng trưởng huy động của hệ thống tăng thấp hơn đáng kể so với tăng trưởng tín dụng, nới rộng khoảng cách huy động-tín dụng kể từ đầu năm 2022. Do đó, nhu cầu huy động vốn tăng mạnh khi NHNN nâng hạn mức tăng trưởng tín dụng cho một số ngân hàng thương mại kể từ tháng 9/2022, kéo theo mặt bằng lãi suất huy động tăng nhanh.

Ngoài ra, một số vụ việc tiêu cực trên thị trường trái phiếu cũng đã ảnh hưởng đáng kể tới hoạt động một số ngân hàng, gây áp lực lên thanh khoản hệ thống do các ngân hàng thương mại chuyển sang trạng thái phòng thủ nhiều hơn.

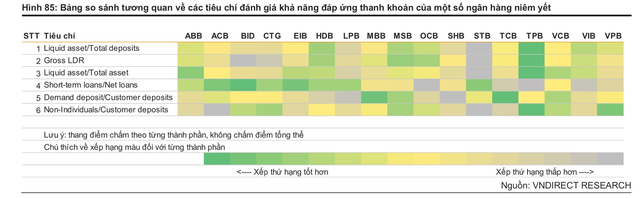

Để có cái nhìn tổng quan hơn về năng lực thanh khoản của từng ngân hàng tại thời điểm hiện tại, VNDirect đã dựa trên một số tiêu chí về thanh khoản “L - liquidity” trong mô hình CAMELS để đưa ra bảng so sánh đánh giá khả năng đáp ứng rủi ro thanh khoản của 17 ngân hàng niêm yết. Để giảm bớt ảnh hưởng của yếu tố thời điểm, nhóm phân tích lấy trung bình số liệu trên BCTC của các ngân hàng tại thời điểm cuối năm 2021 và cuối quý 3/22. VNDirect cũng lưu ý rằng, các mức xếp hạng thấp không có nghĩa là ngân hàng đó có rủi ro về thanh khoản. Những ngân hàng có xếp hạng càng cao thì khi áp lực thanh toán ngắn hạn gia tăng đột biến, rủi ro thanh khoản sẽ được giảm thiểu. Cụ thể:

Tỷ lệ Tài sản thanh khoản/Huy động khách hàng (Liquid asset/Customer deposits): Ngân hàng có tỷ lệ này càng cao có nghĩa rằng ngân hàng đó sẽ có khả năng dễ dàng chuyển đổi thành tiền mặt, đủ đáp ứng nghĩa vụ thanh toán ngắn hạn. Theo tính toán của VNDirect, TPBank, HDBank, MSB đang là những ngân hàng dẫn đầu về tiêu chí này.

Tỷ lệ Cho vay khách hàng/Huy động khách hàng (Gross LDR ): Đây là tỷ lệ đo lường mức độ dồi dào của thanh khoản, nếu tỷ lệ này càng cao thì ngân hàng đã tối ưu nguồn huy động vốn của mình. Vì vậy, chỉ số này càng thấp càng tốt. TPBank, MSB, HDBank tiếp tục là những ngân hàng có xếp hạng tốt nhất ở tiêu chí này.

Tỷ lệ Tài sản thanh khoản/Tổng tài sản (Liquid asset/Total asset) : Tương tự như tiêu chí số 1, tỷ lệ này càng cao cho phép ngân hàng đó nhanh chóng đáp ứng đủ nghĩa vụ thanh toán ngắn hạn. Trong đó, TPBank, ABBank, Vietcombank là những ngân hàng có xếp hạng tốt nhất.

Tỷ lệ Cho vay ngắn hạn/Dư nợ cho vay (Short-term loans/Net loans) . BIDV, ACB, Eximbank là những ngân hàng có tỷ lệ này cao nhất, cũng là xếp hạng tốt nhất.

Tỷ lệ tiền gửi không kỳ hạn/Tổng huy động khách hàng (CASA - Demand deposit/Customer deposits) . Tỷ lệ này càng cao thì ngân hàng đó ít chịu áp lực huy động vốn dài hạn để đáp ứng nhu cầu cho vay. Hiện Techcombank là ngân hàng có xếp hạng cao nhất, tiếp đến là MB, Vietcombank, MSB.

Tỷ lệ Huy động tiền gửi từ tổ chức/Tổng huy động khách hàng (Non- individuals/Customer deposits ). Từ góc độ thị trường, tỷ lệ tiền gửi của khách hàng tổ chức càng cao thì nguồn vốn huy động của ngân hàng càng ổn định. Vì vậy tỷ lệ này càng cao thì khả năng đáp ứng thanh toán của ngân hàng càng tốt. Hiện TPBank là ngân hàng có xếp hạng cao nhất, tiếp đến là VPBank, MSB, VietinBank.