Thị trường chứng khoán lâu nay vẫn được xem như hàn thử biểu của nền kinh tế. Tuy nhiên, thời gian gần đây thị trường dường như đã không còn phản ánh chính xác bức tranh chung. Theo số liệu từ Tổng cục Thống kê, GDP quý 3/2022 ước tăng 13,67% so với cùng kỳ. Tính chung 9 tháng đầu năm, GDP tăng 8,83% so với cùng kỳ năm trước, cao nhất trong giai đoạn 2011-2022.

Trái ngược với các con số vĩ mô tăng trưởng tích cực, TTCK Việt Nam lại liên tục sụt giảm mạnh, thậm chí không ít lần giảm mạnh nhất khu vực và thế giới. Sau tháng 9 giảm mạnh nhất trong 30 tháng kể từ khi xuống đáy Covid, VN-Index tiếp tục mất thêm gần 10% từ đầu tháng 10 và rơi xuống sát đáy cũ. Tính từ đầu năm, chỉ số này đã mất hơn 32% và nằm trong top giảm mạnh nhất thế giới.

Chứng khoán Việt Nam liên tục sụt giảm mạnh

Về cơ bản GDP là số liệu quá khứ còn chứng khoán lại phản ánh kỳ vọng trong tương lai, do đó, sự lệch pha là khó tránh khỏi. TTCK thường phản ứng nhanh hơn, thậm chí trước các biến cố lớn, đặc biệt với đặc thù nhà đầu tư cá nhân chiếm đến 90% cơ cấu thị trường và các quyết định bị chi phối bởi yếu tố tâm lý. Trong khi đó, một số biến cố trên thị trường tài chính có thể ảnh hưởng không đáng kể hoặc có một độ trễ nhất định và cần thời gian để phản ánh lên nền kinh tế. Ngoài ra, còn nhiều yếu tố có thể lý giải cho sự lệch pha này.

Chu kỳ bơm – hút tiền

Đầu tiên, các chu kỳ nới lỏng – thắt chặt tiền tệ có những tác động khác nhau đối với TTCK và nền kinh tế. Trong thời kỳ Covid, để hỗ trợ nền kinh tế chịu ảnh hưởng nặng nề bởi các chính sách “lockdown”, Fed cùng các Ngân hàng Trung ương (NHTW) trên thế giới đã không ngần ngại nới lỏng tiền tệ, bơn tiền và kéo lãi suất xuống mức thấp. TTCK toàn cầu hồi phục nhanh chóng sau khi xuống đáy Covid rồi bùng nổ sau đó và Việt Nam cũng không ngoại lệ.

Dòng tiền từ các nhà đầu tư mới ồ ạt đổ vào thị trường đưa VN-Index lần lượt vượt hết đỉnh này đến đỉnh khác bất chấp tăng trưởng kinh tế ở mức thấp. Thậm chí, ngay cả khi GDP tăng trưởng âm trong quý 3 năm ngoái, chứng khoán Việt Nam cũng không mất nhiều thời gian để vượt ngưỡng 1.400 và leo lên lập đỉnh mới trên 1.500 điểm đầu năm nay.

Tuy nhiên, khi dịch bệnh cơ bản được kiểm soát, nền kinh tế dần hồi phục, TTCK toàn cầu lại phải đối mặt với một rủi ro khác không kém phần nan giải. Lạm phát liên tục leo thang sau quá trình bơm tiền khiến Fed và các NHTW trên thế giới buộc phải thắt chặt tiền tệ và đẩy nhanh tốc độ tăng lãi suất.

Thời kỳ tiền rẻ kết thúc kéo theo một lượng tiền không nhỏ rút ra khỏi chứng khoán để quay trở lại sản xuất kinh doanh hoặc chuyển dịch sang kênh đầu tư khác khi định giá các tài sản tài chính như cổ phiếu, trái phiếu kém hấp dẫn hơn khi lãi suất tăng. Đây là một phần nguyên nhân khiến TTCK sụt giảm trong khi GDP vẫn tăng trưởng cao trên nền so sánh thấp cùng kỳ.

Thiếu vắng động lực tăng trưởng kinh tế trên sàn chứng khoán

Một yếu tố quan trọng nữa dẫn đến sự lệch pha giữa chứng khoán và GDP là sự khác biệt trong cấu phần. Theo báo cáo của Ban Kinh tế Trung ương, trong cơ cấu kinh tế hiện nay, khu vực doanh nghiệp FDI đóng góp hơn 20% GDP, chiếm 72% tổng giá trị xuất khẩu, khoảng 50% sản lượng công nghiệp. Tuy nhiên, số lượng doanh nghiệp FDI trên sàn chứng khoán hiện chỉ đếm trên đầu ngón tay.

Trong quá khứ, TTCK Việt Nam từng có 11 doanh nghiệp FDI niêm yết gồm Dây và Cáp điện Taya Việt Nam (2005), Gạch men Chang Yih (2006), Thực phẩm Quốc tế (2006), Full Power (2006), Công nghiệp Tung Kuang (2006), Công nghiệp Gốm sứ Taicera (2006), Quốc tế Hoàng Gia (2007), Mirae (2008), Mía đường Thành Thành Công Tây Ninh (2008), CTCP Everpia (2010), Siam Brothers Việt Nam (2017). Tuy nhiên, con số này chỉ còn 8 do 3 doanh nghiệp FDI hủy niêm yết do hoạt động kinh doanh thua lỗ (2 công ty đang đăng ký giao dịch trên sàn UpCOM).

Theo thống kê, toàn sàn chứng khoán hiện cũng chỉ có 15 doanh nghiệp có nhà đầu tư nước ngoài sở hữu từ 51% vốn điều lệ trở lên. Tính đến hết ngày 14/10, quy mô vốn hóa của nhóm này đạt xấp xỉ 312.000 tỷ đồng, chiếm chưa đến 7% vốn hoá toàn thị trường. Con số này tăng trong những năm gần đây chủ yếu thông qua các thương vụ mua bán sáp nhập (M&A) trong khi chưa có thêm tân binh FDI nào niêm yết suốt 5 năm qua.

Định giá thấp nhưng không thật sự rẻ

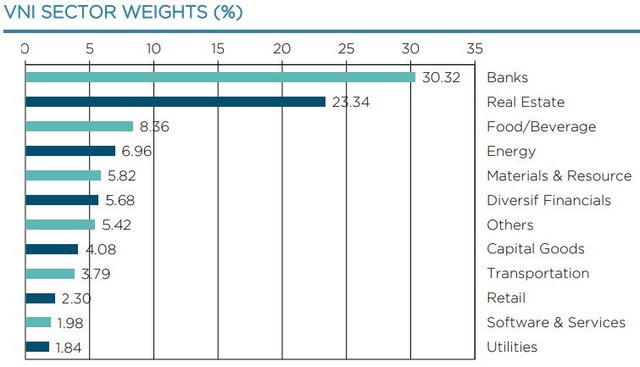

Bên cạnh việc thiếu vắng các doanh nghiệp FDI, cơ cấu của TTCK Việt Nam cũng không thật sự đa dạng khi tập trung chủ yếu vào nhóm ngân hàng và bất động sản với tỷ trọng lần lượt 30,3% và 23,3%. Riêng nhóm 30 cổ phiếu lớn nhất thị trường (VN30) đã có 10 cổ phiếu ngân hàng và 6 cổ phiếu bất động sản.

Nhóm ngân hàng và bất động sản áp đảo trên TTCK Việt Nam

Các cổ phiếu nhóm này có P/E thấp nhờ lợi nhuận tăng mạnh, thậm chí đột biến vào cuối chu kỳ với đại diện tiêu biểu là HPG với P/E chỉ 3,6 lần nhưng vẫn miệt mài dò đáy. Trong khi đó, các cổ phiếu ít tính chu kỳ thuộc nhóm bán lẻ, công nghệ, tiện ích,... lại đang không hề "rẻ" với P/E trailing vào khoảng từ 16 - 21 lần. Nhóm này thực tế chỉ chiếm thiểu số với tỷ trọng nhỏ hơn nhiều so với nhóm chu kỳ kể trên.

Điều này khiến P/E của VN-Index thường xuyên duy trì ở mức thấp tuy nhiên khó có thể cho rằng định giá của chứng khoán Việt Nam thật sự rẻ. Và có một thực tế là P/E của VN-Index đã duy trì ở mức thấp trong suốt một thập kỷ qua. Đáng chú ý, cứ sau mỗi lần tạo đỉnh, con số này lại thấp hơn so với đỉnh trước.

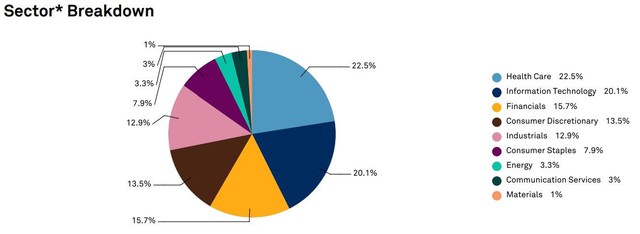

Sự khác biệt có thể thấy rõ khi nhìn vào cơ cấu của chứng khoán Mỹ khi các lĩnh vực như công nghệ thông tin, y tế và chăm sóc sức khỏe có tỷ trọng hàng đầu với lần lượt 22,5% và 20,1%. Các nhóm ngành này thường có mức P/E ngất ngưởng và điều này giúp Dow Jones duy trì mức định giá cao trong nhiều năm.

Các nhóm ngành có định giá cao chiếm tỷ trọng lớn trong cơ cấu của Dowjones

Sự phụ thuộc vào tín dụng

Không chỉ kém đa dạng trong cơ cấu, các nhóm ngành chiếm tỷ trọng cao có ảnh hưởng lớn đến diễn biến TTCK lại phụ thuộc rất nhiều vào tín dụng. Đây là hoạt động mang lại thu nhập chính cho các ngân hàng thương mại tại Việt Nam và cũng là kênh huy động vốn chủ yếu của hầu hết các doanh nghiệp bất động sản.

Mới đây, Ngân hàng Nhà Nước (NHNN) đã phát đi những tín hiệu thận trọng trước những biến động và rủi ro có thể xảy ra, khi (1) Fed chắc chắn sẽ tiếp tục tăng lãi suất vào cuối năm nay; (2) USD tăng giá mạnh gây áp lực lên tỷ giá hối đoái của Việt Nam; (3) áp lực lạm phát. VNDirect dự báo tổng tăng trưởng tín dụng sẽ đạt gần 13% vào cuối năm và ít có khả năng các ngân hàng thương mại được nhận thêm hạn mức tín dụng từ giờ cho đến hết năm 2022 khi mục tiêu hàng đầu là kiểm soát lạm phát và ổn định vĩ mô.

Trong bối cảnh rất khó để có thêm những đợt nới room với chính sách siết chặt tiền tệ như hiện nay, cổ phiếu ngân hàng và bất động sản được dự báo còn gặp không ít khó khăn và điều này sẽ ảnh hưởng đáng kể đến VN-Index. Vì thế, chứng khoán rất có thể sẽ lại tiếp tục lệch pha với nền kinh tế khi GDP được dự báo vẫn sẽ tiếp tục tăng trưởng cao ít nhất là đến hết năm nay.

Bởi, nhiều nhận định cho rằng, ngay cả không có thêm đợt nới room, tăng trưởng kinh tế vẫn được đảm bảo và có thể đạt 8% trong năm nay. Thận trọng hơn đôi chút, Quỹ Tiền tệ quốc tế (IMF) dự báo tăng trưởng GDP thực của Việt Nam năm 2022 có thể đạt 7%, nhưng vẫn đứng đầu nhóm ASEAN-5. Trong khi đó, Dragon Capital dự báo tăng trưởng GDP có thể đạt 7,8% trong năm 2022. Quỹ ngoại này cũng cho rằng lợi nhuận kỳ vọng đối với thị trường chứng khoán sẽ khó vượt trội trong môi trường lãi suất tăng.