Khi giàn khoan Deepwater phát nổ ở Vịnh Mexico vào năm 2010, gây ra vụ tràn dầu nghiêm trọng nhất lịch sử nước Mỹ, mọi ánh mắt đều đổ dồn về BP - công ty của Anh điều hành giàn khoan. Tuy nhiên, dự án này không chỉ có BP mà còn có đối tác là Mitsui của Nhật Bản với 10% cổ phần.

Mitsui chủ yếu được biết đến trong ngành khai thác tài nguyên. Công ty này nằm trong số 5 doanh nghiệp Nhật Bản đầu tư vào các dự án năng lượng và hàng hoá trên khắp thế giới. Mitsui là doanh nghiệp kinh doanh hàng hoá của Nhật Bản, họ có mặt ở mọi nơi từ mỏ than tại Úc, mỏ dầu ở Oman và các silo ngũ cốc ở Canada. Trong nhiều năm, họ là một doanh nghiệp kín tiếng, ít người chú ý đến.

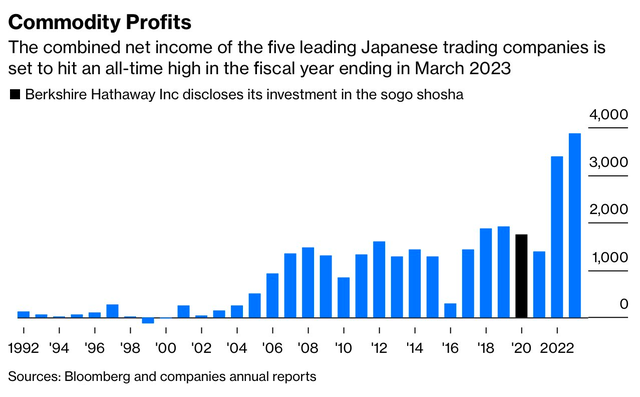

Song, giờ đây, khi giá nguyên liệu thô tăng phi mã trong suốt 1 năm qua, các công ty thương mại Nhật Bản đang kiếm được nhiều tiền chưa từng có từ các dự án đó, trở thành một trong những “người chiến thắng” lớn nhất của đợt lạm phát bùng nổ năm 2022. Cùng lợi nhuận từ việc mua và bán hàng hoá, lợi nhuận ròng cũng đang chạm kỷ lục.

Các công ty thương mại của Nhật Bản có thể được ít người biết đến, nhưng một trong những nhà đầu tư của họ (cũng là người được hưởng lợi) là cái tên rất nổi bật, đó là Warren Buffett.

Vị huyền thoại đầu tư đã biến khoản đặt cược trong 2 năm vào các công ty thương mại tổng hợp này - còn được gọi là sogo shosha, thành “vàng”. Gần đây, ông cũng tăng cổ phần trong các doanh nghiệp này. Hiện tại, Buffett là cổ đông lớn thứ 3 của Mitsui và là nhà đầu tư hàng đầu của Mitsubishi, Itochu, Sumitomo và Marubeni. Ngoài 1 số khác biệt, thì 5 doanh nghiệp này có cùng mô hình kinh doanh: họ nắm giữ cổ phần trong các dự án tài nguyên thiên nhiên, kinh doanh hàng hoá mà các dự án đó tạo ra và sử dụng tiền mặt để dần đa dạng hoá.

Berkshire Hathaway lần đầu tiết tiết lộ khoản đầu tư vào các “sogo shosha” vào tháng 8/2020, với 5% cổ phần trong mỗi công ty, trị giá tổng cộng 6 tỷ USD. Giá trị của số cổ phần đó đã tăng hơn 50% dù đã xét đến việc đồng yen mất giá so với USD. 2 tháng trước, Berkshire tiết lộ họ đã mua thêm cổ phiếu, đưa tỷ lệ sở hữu lên khoảng 6,5% tương đương khoảng 12 tỷ USD.

Berkshire đã “căn thời gian” đầu tư một cách hoàn hảo. Đi theo đúng phương châm “sợ hãi khi người khác tham lam và tham lam khi người khác sợ hãi”, Buffett đã đầu tư vào “sogo shosha” sau khi nhiều người khác nản lòng do lợi nhuận của các doanh nghiệp này trì trệ trong một thời gian dài và thành tích kém trên thị trường. Trước năm 2020, tổng lợi nhuận ròng của họ chỉ “dậm chân” ở khoảng 1,5 nghìn tỷ yen (11,2 tỷ USD) trong suốt hơn 1 thập kỷ và rất ít người cho rằng mọi thứ sẽ thay đổi.

Lợi nhuận ròng của các công ty thương mại Nhật Bản từ năm 1992 (đơn vị nghìn tỷ yen).

Xu hướng ESG cũng là một trở ngại khác cho các nhà đầu tư chính thống, vì các “sogo shosa” rất chú trọng đến các loại hàng hoá như than luyện kim, dầu mỏ và khí đốt tự nhiên hoá lỏng (LNG). Đối với những người không bị ràng buộc bởi ESG, thì nhiều trong số họ vào năm 2020 lo ngại rằng các dự án dầu mỏ sẽ trở thành một loại tài sản bị bỏ lại và nhu cầu với nguyên liệu hoá thạch rồi sẽ đạt đỉnh.

Song, họ đã dự đoán sai. Đại dịch Covid-19 chỉ là yếu tố tạm thời làm gián đoạn nhu cầu sử dụng năng lượng. Ngay khi các nền kinh tế mở cửa trở lại, mức tiêu thụ cũng như giá hàng hoá đã tăng vọt. Năm ngoái, nhu cầu với than đã tăng lên mức cao nhất mọi thời đại. Trong khi đó, châu Âu phải gấp gáp thay thế nguồn cung LNG của Nga. Và dù tăng trưởng kinh tế chậm lại, thì lượng tiêu thụ dầu trong năm nay sẽ đạt mức cao kỷ lục.

Rõ ràng rằng, những yếu tố đó đã giúp các “sogo shosha” thành “cỗ máy in tiền” cho những ai tin tưởng vào họ. Ngay trước khi Buffett đầu tư, 5 doanh nghiệp này báo cáo tổng lợi nhuận ròng là 1,7 nghìn tỷ yen trong năm tính đến cuối tháng 3/2020. Trong năm tài khoá 2023, sẽ kết thúc sau chưa đầy 2 tháng nữa, các công ty này dự đoán lợi nhuận ròng đạt gần 3,9 nghìn tỷ yen.

Giá than đã tăng phi mã trong năm 2022 do ảnh hưởng của mâu thuẫn Nga - Ukraine (đơn vị: USD/tấn).

Phần lớn trong số đó là sự đóng góp từ cổ phần trong các dự án khai thác than, dầu, đồng và LNG. Dòng tiền đang “chảy” đến túi của các cổ đông, khi họ nhận được khoản cổ tức cao kỷ lục và cùng với đó là những đợt mua cổ phiếu quỹ quy mô lớn. Giá cổ phiếu Mitsubishi và Mitsui - 2 “sogo shosha” có lợi nhuận cao nhất, tăng lần lượt 100% và 130% kể từ khi Buffett “rót tiền” vào năm 2020.

Có thể, Buffett nổi tiếng nhiều hơn với các khoản đầu tư thành công vào các công ty blue-chip của Mỹ như Apple, Bank of America và Coca-Cola. Song, ông cũng kiếm được rất nhiều tiền từ nhiên liệu hoá thạch và hàng hoá. Berkshire là cổ đông lớn nhất của Chevron - công ty dầu mỏ lớn thứ 2 ở Mỹ. Tập đoàn của tỷ phú cũng sở hữu công ty đường sắt Burlington Northern Santa Fe Railroad - chuyên vận chuyển than ở Mỹ. Và công ty con ngành tiện ích của Berkshire cũng sản xuất điện từ than đá, LNG và gió.

Buffett liệu sẽ kiếm được tiền từ đợt bùng nổ giá hàng hoá này trong bao lâu? Giá khí đốt tự nhiên và giá dầu đã hạ nhiệt nhưng vẫn ở mức cao so với lịch sử, giá than và đồng cũng ở gần mức cao kỷ lục. Bất chấp biến đổi khí hậu, thế giới vẫn cần than, dầu và khí đốt. Dù không bùng nổ như giai đoạn 2021-2023, nhưng Buffett và các “sogo shosha” vẫn ghi nhận mức lợi nhuận cao hơn trung bình trong thời gian sắp tới.

Tham khảo Bloomberg