Cuối tháng 6 vừa qua, CTCP City Auto (mã CTF) đã tổ chức Đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2024 thông qua kế hoạch huy động vốn, bầu lại thành viên HĐQT và các kế hoạch chào bán, phát hành cổ phiếu nhằm huy động vốn.

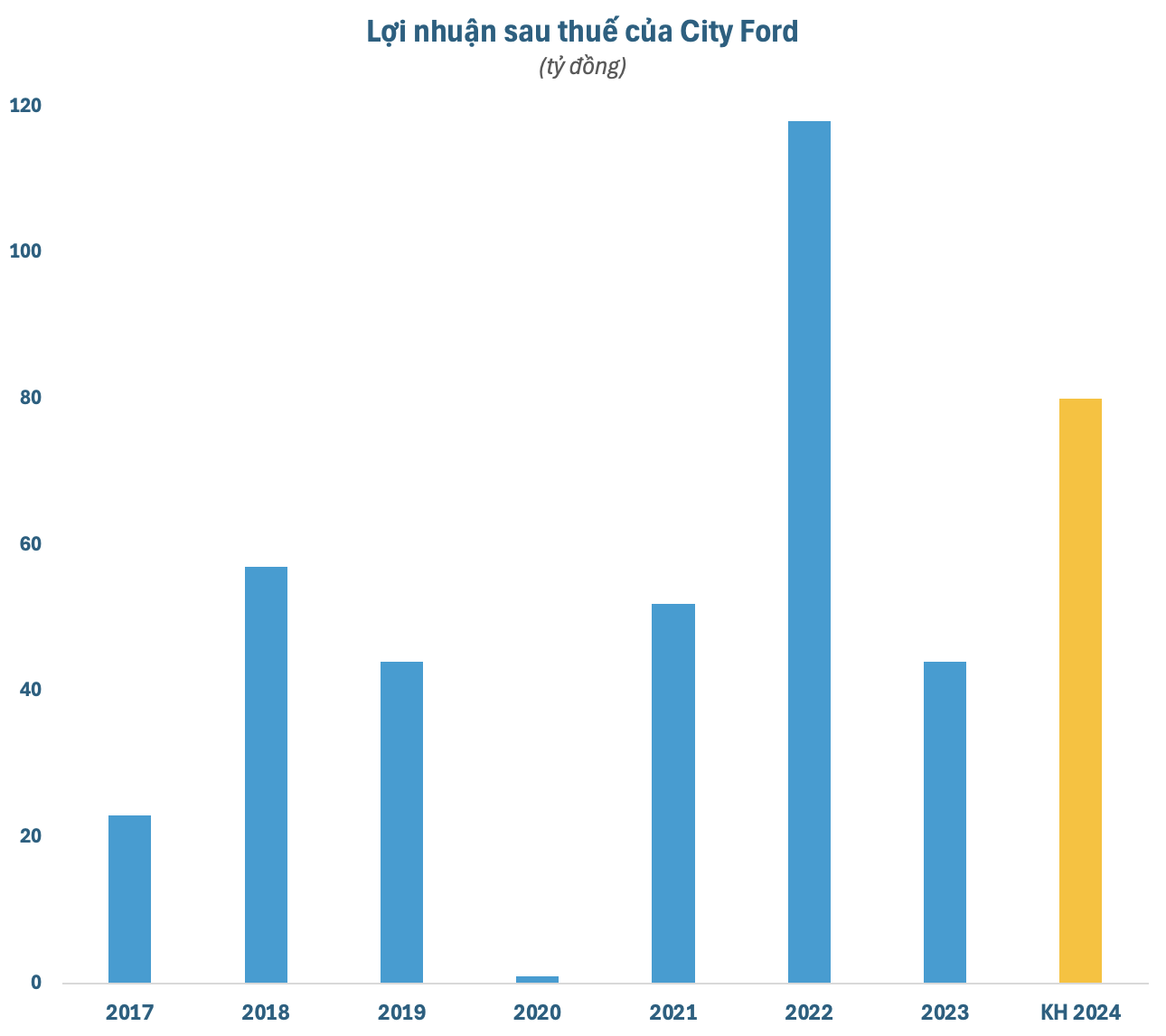

Năm 2024, CTF đặt kế hoạch bán ra 8.100 xe, tăng 3,7% so với cùng kỳ. Chỉ tiêu doanh thu tương ứng 8.100 tỷ đồng, tăng 14,1% so với thực hiện 2023 và là mức cao nhất kể từ khi hoạt động. Lợi nhuận sau thuế dự kiến đạt 80 tỷ đồng, tăng 81,6% so với thực hiện trong năm 2023. Cổ tức dự kiến 7%.

Công ty vẫn đánh giá cơ hội là rất khả quan khi thị trường ô tô Việt Nam phát triển mạnh mẽ, dân số đông và trẻ hóa, thu nhập tăng dần, tỷ lệ sở hữu ô tô còn thấp trong khu vực. Trong thời gian tới, CTF sẽ tập trung nhiều hơn vào triển khai tiếp thị số thông qua hoàn thiện website, từng bước thúc đẩy bán hàng trực tuyến.

Cũng tại Đại hội, cổ đông CTF đã thông qua phương án phát hành cổ phiếu để trả cổ tức năm 2023 với tỷ lệ 7%, tương ứng khoảng 6,2 triệu cổ phiếu. Nguồn vốn phát hành từ lợi nhuận sau thuế chưa phân phối đến cuối năm 2023. Số tiền dùng để bổ sung vốn lưu động cho các hoạt động kinh doanh.

Bên cạnh đó, CTF có kế hoạch chào bán cổ phiếu riêng lẻ trong giai đoạn 2024-2025, sau khi trả cổ tức năm 2023. Theo đó, CTF dự kiến chào bán 15 triệu cổ phiếu cho các nhà đầu tư chuyên nghiệp với giá không thấp hơn giá trị sổ sách thời điểm cuối năm 2023 là khoảng 11.000 đồng/cp.

Cổ phiếu chào bán riêng lẻ sẽ bị hạn chế chuyển nhượng ít nhất 1 năm. Số tiền dự kiến huy động tối thiểu 165 tỷ đồng sẽ được CTF dùng bổ sung vốn lưu động, cụ thể là thanh toán cho nhà cung cấp xe ô tô nguyên chiếc, phụ tùng, phụ kiện xe ô tô.

Ngoài ra, CTF còn có ý định chào bán riêng lẻ thêm 15 triệu cổ phiếu ưu đãi cổ tức chuyển đổi, kỳ vọng không thấp hơn mức giá trên. Thời gian thực hiện dự kiến trong năm 2024-2025, sau khi trả cổ tức năm 2023.

Đặc quyền của người sở hữu cổ phiếu ưu đãi là nhận cổ tức gồm cổ tức cố định tỷ lệ 7%, cổ tức thưởng tối thiểu 5% và tối đa 7%. Thời gian áp dụng mức ưu đãi cổ tức là tối đa 5 năm kể từ ngày kết thúc đợt chào bán.

Cổ phiếu ưu đãi này được phép chuyển đổi thành cổ phiếu phổ thông tại bất kỳ thời điểm nào tròn 12 tháng và trước thời điểm tròn 60 tháng kể từ ngày kết thúc đợt chào bán. Giá chuyển đổi không thấp hơn giá trị sổ sách tại thời điểm chào bán.

CTF có quyền mua lại một phần hoặc toàn bộ lượng cổ phiếu ưu đãi sau tròn 1 năm kể từ ngày kết thúc đợt chào bán, với mức giá mua lại được tính sao cho lợi tức mua lại của nhà đầu tư không thấp hơn 150% tỷ lệ cổ tức ưu đãi được thông báo trước thời điểm CTF dự kiến mua lại.

Tuy nhiên, cổ đông sở hữu cổ phiếu ưu đãi không có quyền biểu quyết, dự họp ĐHĐCĐ hay đề cử người vào HĐQT, BKS; trừ trường hợp quy định theo Luật Doanh nghiệp hoặc Điều lệ CTF.

Nếu thực hiện thành công tất cả các phương án chào bán, phát hành kể trên, vốn điều lệ của CTF sẽ tăng từ gần 900 tỷlên hơn 1.200 tỷ đồng.

Về công tác nhân sự, cổ đông CTF cũng đã bầu 5 thành viên HĐQT và 3 thành viên BKS nhiệm kỳ 2024-2028. HĐQT gồm Chủ tịch HĐQT Trần Ngọc Dân; các thành viên gồm ông Trần Lâm, ông Nguyễn Đăng Hoàng và ông Phan Hoàng Sơn (Thành viên độc lập HĐQT). BKS gồm bà Hoàng Thị Thanh Hải, bà Đỗ Thị Như Duyên và bà Trần Thị Én.

Trên thị trường, cổ phiếu CTF đã tăng 15% trong khoảng một tháng trở lại đây và hiện đang dừng ở đỉnh lịch sử 34.400 đồng/cp. Vốn hóa thị trường tương ứng hơn 3.000 tỷ đồng.