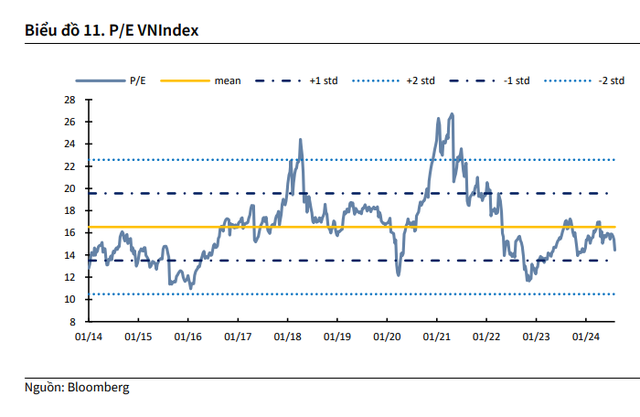

Trong báo cáo mới cập nhật, Chứng khoán KB (KBSV) cho biết mức P/E hiện tại của VN-Index khoảng 14 lần (theo số liệu từ Bloomberg), thấp hơn đáng kể so với mức bình quân 2 năm ở 14,9.

Ở góc độ tích cực, KBSV đánh giá việc tiếp tục duy trì mặt bằng lãi suất thấp sẽ là yếu tố hỗ trợ chính cho hoạt động sản xuất, công nghiệp, đầu tư và tiêu dùng trong nước lần lượt hồi phục. Trong ngắn hạn, giai đoạn nửa cuối quý 3 sẽ là một trong những thời điểm quan trọng để thiết lập những kỳ vọng mới cho thị trường chứng khoán.

Theo KBSV, các số liệu tăng trưởng vĩ mô trong tháng 7/2024 và quý 2/2024 đã thể hiện phần nào nội lực của nền kinh tế, nhiều chỉ tiêu cho tín hiệu khả quan như tăng trưởng GDP, kim ngạch xuất khẩu, chỉ số IIP, PMI,… Tương ứng với đó, lợi nhuận các doanh nghiệp trong quý 2 cũng ghi nhận tăng trưởng khả quan so với cùng kỳ ở mức quanh 12,4%.

Bên cạnh đó, Việt Nam cũng đã có những động thái cụ thể hơn để tập trung xử lý các vấn đề vướng mắc trong lộ trình nâng hạng của FTSE Russell. Tuy nhiên, việc liên tục trì hoãn đưa vào vận hành hệ thống KRX có thể khiến cho thị trường chứng khoán Việt Nam "lỡ hẹn" trong kỳ đánh giá tháng 9 tới.

Các rủi ro ngoại biên tác động ra sao tới chứng khoán Việt Nam?

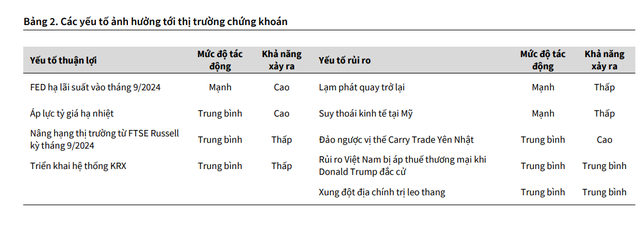

Liên quan tới các rủi ro của thị trường, nhóm phân tích đánh giá các yếu tố rủi ro đáng chú ý đều là các yếu tố ngoại biên, điển hình như xung đột đang có dấu hiệu leo thang tại khu vực Trung Đông, có thể tác động tiêu cực tới nguồn cung dầu và giá cước vận tải, làm tăng nguy cơ lạm phát quay trở lại.

Thêm vào đó, một số dữ liệu vĩ mô ở Mỹ đang suy yếu nhanh hơn kỳ vọng có thể là dấu hiệu sớm về rủi ro suy thoái tại quốc gia này. Cụ thể, số liệu thất nghiệp mới công bố cho thấy đã tăng lên 4,3% (vượt kỳ vọng: 4,1%) và chạm mức cao nhất kể từ 2022. Trong bối cảnh đó, bức tranh tiêu dùng ở Mỹ chưa cải thiện như kỳ vọng, và số liệu KQKD nhóm doanh nghiệp lớn (đặc biệt nhóm cổ phiếu công nghệ) đang gây thất vọng với nhà đầu tư cũng là những chỉ báo cho thấy kinh tế Mỹ đang chậm lại.

Mặt khác, sự tăng vọt của đồng tiền sau khi BOJ tăng lãi suất chính sách lên 0,25 %, trong khi đó, kỳ vọng FED giảm lãi suất khiến đồng USD suy yếu đã kích hoạt động thái thoát vị thế (liquidate) của giới đầu tư, bán tháo toàn bộ danh mục tài sản để trả nợ vay bằng đồng Yên. Các đợt margin call có thể đẩy nhu cầu đồng Yên lên cao để bổ sung ký quỹ, tạo ra 1 vòng luẩn quẩn đẩy đồng Yên lên cao hơn nữa và kích hoạt thêm nhiều đợt margin call khác.

Đánh giá về tác động của các yếu tố rủi ro này đến TTCK Việt Nam, trong khi yếu tố về địa chính trị hiện không có nhiều cơ sở để dự báo, rủi ro suy thoái Mỹ cần thêm thời gian để đánh giá. Nguyên nhân bởi số liệu thất nghiệp cao được nhiều nhà kinh tế học cho rằng do người dân Mỹ tham gia lực lượng lao động gia tăng và số liệu tháng 7 bị ảnh hưởng bởi cơn bão Beryl tại Bờ Tây.

Hơn nữa, một đợt suy thoái nhẹ ở Mỹ dù sẽ ảnh hưởng đến lĩnh vực xuất khẩu của Việt Nam, tuy nhiên sẽ tác động tích cực lên TTCK từ góc độ tỷ giá và điều hành chính sách của NHNN.

"Sau cùng, việc đảo ngược vị thế Carry trade đồng Yên Nhật của giới đầu tư toàn cầu mặc dù không ảnh hưởng trực tiếp đến TTCK Việt Nam do dòng vốn đầu tư từ Nhật vào Việt Nam chủ yếu qua việc cấp vốn ODA, đầu tư trực tiếp FDI, hay đầu tư chiến lược ở các định chế tài chính nhưng những tác động gián tiếp và tác động về mặt tâm lý sẽ cần phải tính đến", báo cáo chiến lược nêu rõ.