Sau tháng 2 đầy sóng gió, VN-Index suýt chút nữa đã đánh mất toàn bộ thành quả tăng giá từ đầu năm 2023. Thị trường chứng khoán lại bước vào tháng 3 với đầy “ngổn ngang” khi thanh khoản ngày càng “teo tóp”. Dù vậy, dữ liệu lịch sử có thể giúp nhà đầu tư phần nào bớt lo lắng bởi tháng 3 hàng năm thường là khoảng thời gian “dễ thở” đối với TTCK.

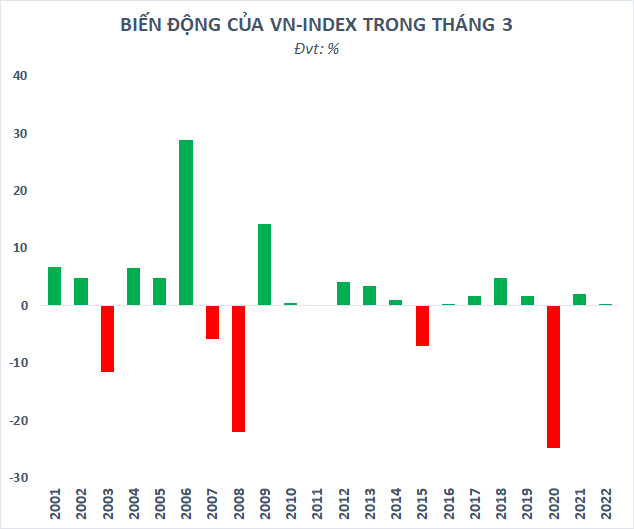

Theo thống kê, trong 22 năm lịch sử, VN-Index có đến 16 lần tăng điểm vào tháng 3. Với tỷ lệ hơn 72%, tháng 3 là tháng TTCK có xác suất tăng điểm cao nhất trong năm dù biên độ thường không lớn. Trong khoảng hơn 1 thập kỷ trở lại đây, các lần VN-Index tăng điểm trong tháng 3 đều không quá 5%.

Mặt khác, dù xác suất giảm không cao nhưng phần lớn những lần VN-Index mất điểm trong tháng 3 đều rất đáng kể. Đặc biệt vào tháng 3/2020, chỉ số giảm đến gần 25% trong bối cảnh đại dịch Covid bắt đầu bùng phát tại Việt Nam. Dù vậy, Covid-19 về cơ bản là một sự kiện “thiên nga đen” và không mang tính chu kỳ hàng năm.

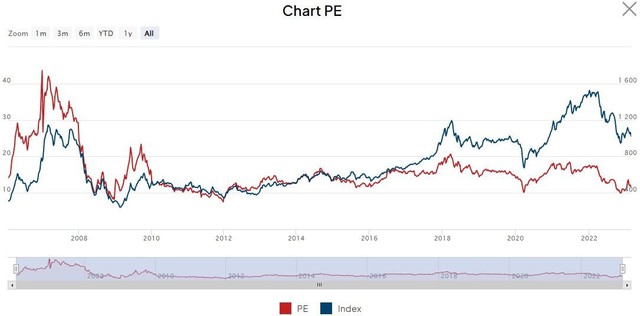

Hay như giai đoạn 2007-08, thị trường có một khoảng thời gian dài liên tục lao dốc sau khi con sóng thần thoái vốn và cổ phần hóa đẩy P/E của VN-Index lên đến 4x. Ngay cả khi đã giảm rất mạnh, con số này tại thời điểm tháng 3/2008 vẫn ở mức cao khoảng 15-17 lần. Do đó, thị trường chịu áp lực bán mạnh cũng là điều không quá khó hiểu.

Trong khi đó, P/E thị trường hiện tại chỉ ở mức 11,x. Con số này không thật sự hấp dẫn nhưng cũng chưa hẳn là đắt. Tuy nhiên, cần phải lưu ý rằng, định giá thị trường có thể sẽ đắt hơn nếu tính đến khả năng suy giảm lợi nhuận của các doanh nghiệp niêm yết trong quý 1/2023 trên nền so sánh rất cao cùng kỳ năm ngoái.

Chờ đợi gì trong tháng 3?

Trên thực tế, tháng 3 hàng năm là khoảng thời gian đầy ắp thông tin trên TTCK khi mùa Đại hội cổ đông đến gần. Các kế hoạch sản xuất kinh doanh, đầu tư, phương án chia cổ tức, tăng vốn,... cũng sẽ dần được hé lộ trong tài liệu họp. Năm nay, những luồng thông tin này có thể sẽ là cơn gió ngược đối với thị trường bởi rất nhiều doanh nghiệp tỏ ra thận trọng trước rủi ro lạm phát và suy thoái toàn cầu.

Bên cạnh đó, cuộc họp quan trọng của Fed diễn ra vào 21-22/3 sẽ quyết định tăng/giảm/giữ nguyên lãi suất và điều tiết cung tiền thông qua nghiệp vụ thị trường mở (OMO). Ngoài ra, cuộc họp tới đây cũng sẽ có tóm tắt dự báo kinh tế Mỹ sau cuộc họp. Điều này sẽ giúp gợi mở quan điểm của Fed về chính sách tiền tệ trong thời gian tới.

Động thái của Fed sẽ có tác động nhất định đến dòng vốn trên thị trường tài chính toàn cầu. Một chính sách tiền tệ nới lỏng hơn, hoặc ít nhất là không quá thắt chặt có thể giúp kích thích dòng tiền đổ vào các thị trường mới nổi trong đó chứng khoán Việt Nam cũng không ngoại lệ. Đây là một thông tin quan trọng đặc biệt trong giai đoạn nhạy cảm khi dòng vốn ngoại đang có dấu hiệu “quay xe” sau giai đoạn mua ròng ồ ạt.

Trước mắt, VanEck Vietnam ETF (V.N.M ETF) dự kiến sẽ rót thêm 100 triệu USD mua cổ phiếu Việt Nam sau khi đổi chỉ số tham chiếu từ MVIS Vietnam Index sang MarketVector Vietnam Local Index từ ngày 17/3/2023. Ngoài ra, Fubon FTSE ETF cũng đang được đồn đoán sẽ huy động thêm để đầu tư vào Việt Nam, dự kiến trong tháng 3. Tuy nhiên, đến thời điểm hiện tại vẫn chưa có thông báo chính thức nào từ ETF này và mọi con số mới chỉ dừng lại ở mức “tin đồn”.

Với những luồng thông tin trái chiều, rất khó để dự báo chính xác thị trường sẽ biến động ra sao trong tháng 3, ngay cả với những chuyên gia hàng đầu. Nhận định về thị trường sau khi đánh mất thành quả từ đầu năm sau tháng 2 vừa qua, ông Petri Deryng - nhà sáng lập và quản lý quỹ Pyn Elite Fund cho rằng kỳ vọng lạm phát và quyết định lãi suất ở Mỹ dẫn dắt tâm lý nhà đầu tư chung trên thế giới, nhưng ở Việt Nam, nhiều vấn đề khác lại đóng vai trò quan trọng hơn.

“TTCK Việt Nam không thể dự đoán trước trong ngắn hạn và nhà đầu tư lúc này cần kiên nhẫn” – Sếp Pyn Elite chia sẻ.