Nghe đến chuyện không đủ tiêu, chắc hẳn đa số mọi người đều đánh đồng với “thu nhập thấp”. Nghĩ vậy cũng là dễ hiểu, bởi nếu sống ở các thành phố lớn, mức sống đắt đỏ thì thu không đủ chi không hẳn là chuyện lạ. Tuy nhiên, vấn đề của những gia đình “tháng nào cũng âm tiền” dưới đây, lại không nằm ở mức thu nhập thấp.

Kiếm tới 50-90 triệu/tháng vẫn phải vay mượn thẻ tín dụng mới đủ tiêu

Lạm chi, lạm dụng thẻ tín dụng là điểm chung của những gia đình này. Giống như tâm sự của cô vợ dưới đây, tổng thu nhập 1 tháng của 2 vợ chồng khoảng 90 triệu, nhưng vẫn phải “bào thêm” 20-30 triệu thẻ tín dụng nữa mới đủ tiêu.

Nguyên văn bài tâm sự của cô (Ảnh chụp màn hình)

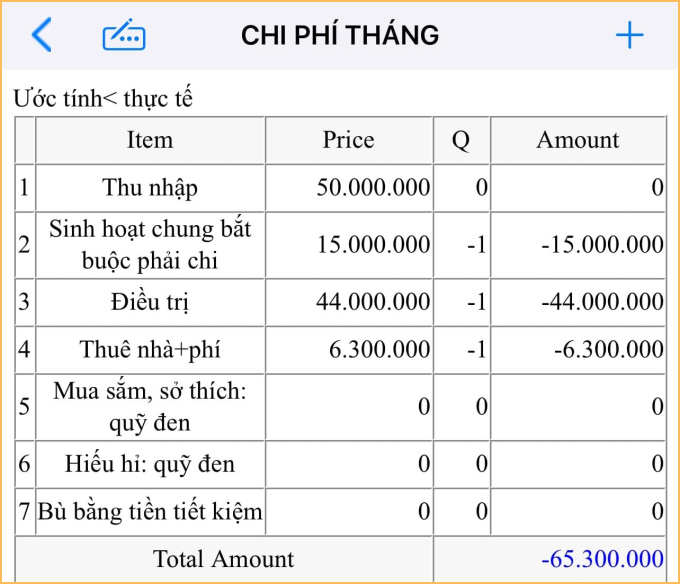

Hoặc như cặp vợ chồng này, thu nhập 1 tháng 50 triệu - không quá cao nhưng cũng không thể gọi là thấp, vậy mà kết cục là tháng nào cũng âm tiền. Không “vay” thẻ tín dụng thì cũng phải rút tiết kiệm ra mới đủ.

Thu nhập 50 triệu nhưng tổng chi lên tới 65,3 triệu

Phía dưới những bài đăng này, đa số mọi người đều đồng tình: Còn dùng thẻ tín dụng thì còn “mãi âm tiền”. Vấn đề không phải là do thẻ tín dụng, mà nằm ở cách họ chi tiêu “thiếu thực tế” so với mức thu nhập nên mắc bẫy ảo tưởng dư dả. Suy cho cùng, dùng thẻ tín dụng nghĩa là tiêu tiền vay từ ngân hàng, chỉ những người thực sự tỉnh táo và quản lý chi tiêu tốt mới có thể “sinh lời” nhờ phần tiền hoàn trả.

Một người khuyên: “Giờ tập trung trả hết nợ thẻ tín dụng, đồng thời siết lại chi tiêu thôi, chứ tháng nào cũng quẹt thẻ xong tháng sau trả mỗi dư nợ tối thiểu thì chẳng biết lúc nào mới hết nợ”.

Một người đồng tình: “Dùng thẻ tín dụng khi chưa kiểm soát được chi tiêu thì thực sự rất dở, xung quanh mình cũng không ít người nợ thẻ, ròng rã mấy năm mới trả hết cũng chỉ vì cái thanh toán dư nợ tối thiểu ấy làm người ta không có cảm giác áp lực nợ nần, mà rất là khó dứt”.

Chưa quản lý được chi tiêu, tốt nhất hãy tránh xa thẻ tín dụng

Nếu biết cách sử dụng và có kế hoạch thanh toán dư nợ thẻ tín dụng đúng hạn, việc dùng thẻ tín dụng có thể giúp chúng ta tiết kiệm được phần nào, nhờ vào tính năng hoàn tiền. Tuy nhiên, không phải ai cũng có đủ lý trí và sự kỷ luật dùng thẻ tín dụng sinh lời chứ không sinh nợ.

Trong trường hợp bạn chưa tự tin với khả năng quản lý chi tiêu, hoặc chưa tự tin khẳng định mình có mức thu nhập đủ sống, hãy cân nhắc kỹ 2 yếu tố dưới đây trước khi đưa ra quyết định “có nên dùng thẻ tín dụng” hay không.

1 - Thẻ tín dụng có thể tạo ra ảo tưởng dư dả

Mỗi ngân hàng sẽ có một quy định khác nhau về lịch sử tín dụng, cũng như mức lương tối thiểu với khách hàng có nhu cầu mở thẻ tín dụng. Điểm chung ở đây chính là hạn mức tín dụng có thể cao gấp nhiều lần thu nhập của bạn trong một tháng. Đây chính là cái bẫy ảo tưởng dư dả.

Ảnh minh họa (Nguồn: Pinterest)

Ví dụ, lương của bạn là 15 triệu/tháng, ngân hàng có thể cấp cho bạn thẻ tín dụng với hạn mức 50 triệu. Điều này không có nghĩa là bạn đang có 50 triệu, nhưng bạn lại có cảm giác như thể mình đang thực sự có 50 triệu. Lúc này, hành vi tiêu dùng của các bạn sẽ nương theo con số 50 triệu; chứ không còn nằm ở 15 triệu nữa.

Và chỉ cần bạn duy trì hành vi tiêu dùng như vậy trong một vài năm, thậm chí là vài tháng, chẳng mấy chốc sẽ đến lúc mức chi tiêu hàng tháng của bạn vượt qua mức thu nhập hàng tháng. Vòng xoáy nợ nần cũng từ đó mà ra.

2 - Bẫy “thanh toán dư nợ tối thiểu”

Thay vì thanh toán toàn bộ số tiền đã sử dụng từ thẻ tín dụng, ngân hàng sẽ cho phép bạn thanh toán một phần - gọi là dư nợ tối thiểu, thường là 5% tổng số tiền bạn đã chi tiêu từ thẻ.

Ví dụ: Trong kỳ sao kê vừa qua, bạn chi tiêu hết 20 triệu từ thẻ tín dụng, nhưng bạn lại chẳng có đủ 20 triệu để thanh toán toàn bộ dư nợ. Và thế là bạn lựa chọn thanh toán dư nợ tối thiểu.

Thoạt nghe, việc thanh toán dư nợ tối thiểu tưởng chừng rất có lợi cho những chủ thẻ đã “lỡ tiêu quá nhiều nhưng chẳng trả được bao nhiêu”. Thực hiện thanh toán mức tối thiểu đó, bạn sẽ không bị liệt vào nhóm nợ xấu, không bị khóa thẻ tín dụng. Tháng sau, nếu thẻ của bạn còn hạn mức, bạn vẫn có thể chi tiêu.

Tuy nhiên, “thanh toán dư nợ tối thiểu” vẫn là 1 cái bẫy, vì khi đó, ngân hàng sẽ tính lãi dựa trên toàn bộ dư nợ, mức lãi suất có thể lên tới 25-40% toàn bộ dư nợ - chính là tổng số tiền bạn đã chi tiêu và chưa trả được trong kỳ sao kê đó.