Đã có rất nhiều nghi ngờ về sự phát triển bền vững của Tập đoàn Bamboo Capital (BCG) từ các cổ đông trong ĐHCĐ 2022 của doanh nghiệp. Có 3 nguyên do, khiến lo lắng của họ ngày càng tăng cao.

Đầu tiên, như một bài viết của chúng tôi cách đây chưa lâu: dù BCG phát triển hết sức thần kỳ, tăng trưởng chóng mặt như ‘cây tre trăm đốt’; nhưng kèm theo đó là tỷ lệ nợ trên vốn chủ sở hữu ở mức 7,4% kèm theo 9.000 tỷ đồng nợ trái phiếu.

Thứ hai, hiện tại niềm tin vào thị trường cổ phiếu – trái phiếu của các nhà đầu tư đang bị ảnh hưởng lớn sau những biến động mới đây. Vậy nếu không có nguồn vốn huy động từ trái phiếu, thì BCG lấy gì để phát triển?

Cuối cùng, việc phát triển quá nóng đồng thời M&A liên tục, Chủ tịch có chân trong vài HĐQT với tư cách cá nhân, là người trong cuộc, tất nhiên ông Nguyễn Hồ Nam – Chủ tịch BCG cùng Ban lãnh đạo doanh nghiệp là những người cảm nhận rõ nhất những lo lắng của cổ đông. Chắc chắn họ đã rất nhiều lần nhận được câu hỏi về tính minh bạch, chứ không chỉ trong ĐHCĐ.

Vậy nên, trong ĐHCĐ BCG 2022, vị Chủ tịch này đã ‘một lần giải đáp hết’ tất cả những thắc mắc của tất cả mọi người.

3 PHƯƠNG CÁCH CHÍNH ĐỂ GIẢM ‘TỶ LỆ NỢ TRÊN VỐN CHỦ SỞ HỮU’

Đòn bẩy tài chính của công ty đang khá cao, khi có tới 9.000 tỷ là nợ trái phiếu, theo ông, điều này có gây ra rủi ro cho tương lai của doanh nghiệp hay không?

BCG đã phát hành trái phiếu trung và dài hạn để triển khai các dự án năng lượng và bất động sản – chiếm 80% đến 90% nguồn vốn huy động được. Chúng tôi đã sử dụng đơn vị tư vấn là các công ty chứng khoán uy tín để đảm bảo công tác phát hành tuân thủ các quy định pháp luật. Phát hành trái phiếu là một kênh huy động vốn hiệu quả và Nhà nước khuyến khích các doanh nghiệp thực hiện.

Ông Nguyễn Hồ Nam – Chủ tịch BCG

Đúng là nợ trái phiếu của BCG lên đến 9.000 tỷ nhưng tổng tài sản hơn 40.000 tỷ, vốn chủ sở hữu hơn 8.000 tỷ đồng, đây là cơ cấu tài chính tương đối an toàn chứ không quá rủi ro như mọi người nghĩ.

Nhờ kênh trái phiếu, trong năm 2020, BCG đã huy động được vốn khá nhanh nhằm ngay lập tức triển khai được các dự án, thần tốc hoàn thành và đưa vào hoạt động để nhanh mang lại dòng tiền cho công ty – đặc biệt là các dự án năng lượng mặt trời.

Tuy nhiên, giá phải trả là tỷ lệ nợ trên vốn khá cao, ở mức 7,4%; nhưng nhờ dòng tiền từ các dự án bất động sản – năng lượng mặt trời đã đi vào vận hành mang lại, giúp trả nợ tốt. Tỷ lệ nói trên đã giảm xuống còn 3,51% vào năm 2021 và đến tại thời điểm cuối quý 1/2022 đã giảm xuống còn 2,72%.

Tập đoàn luôn ý thức được rằng, mình phải nỗ lực để giảm tỷ lệ nợ trên vốn chủ sở hữu càng thấp càng tốt. Trong năm nay, công ty sẽ nỗ lực giảm tỷ lệ nợ trên vốn chủ sở hữu về dưới 2 và tương lai gần là về dưới 1

Khi một doanh nghiệp có tổng tài sản ngày càng cao thì số nợ cũng sẽ tăng theo. Nguyên tắc quản trị tài chính là không thể chỉ nhìn vào con số nợ tuyệt đối để đánh giá mà phải nhìn vào đòn cân nợ, tỷ lệ nợ/vốn chủ sở hữu có hợp lý và an toàn hay không.

Vậy đâu là những phương án mà BCG sẽ sử dụng để giảm tỷ lệ nợ trên vốn chủ sở hữu về mức an toàn, dưới 2% trong năm nay?

Đầu tiên, trong năm nay, chúng tôi sẽ giữ lại lợi nhuận. Tức thay vì phân phối cổ tức cho cổ đông bằng tiền mặt, thì chúng tôi sẽ phân phối bằng cổ phiếu.

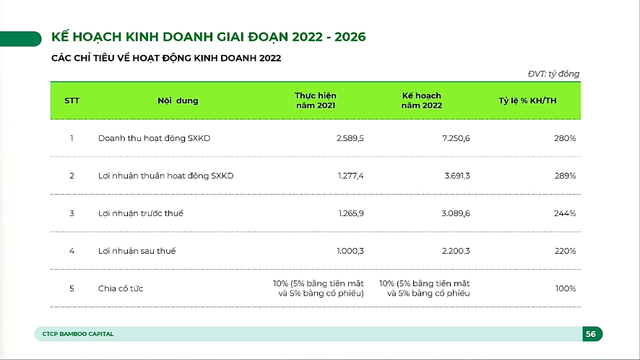

Công ty sẽ huy động vốn từ nhiều nguồn trong giai đoạn 2022-2026. Dự kiến vốn chủ sở hữu trong năm 2023 sẽ là 29.000 tỷ đồng, 2024 sẽ là 40.000 tỷ đồng, 2025 là 47.000 tỷ đồng và 2026 là 56.000 tỷ đồng. Vào năm 2026, tổng tài sản công ty sẽ rơi vào khoảng 128.000 tỷ đồng.

Trong các năm tới, công ty sẽ ưu tiên việc tăng vốn chủ sở hữu lên bằng cách giữ lại lợi nhuận để thực hiện sản xuất kinh doanh hơn là phát hành mới. Ban lãnh đạo cũng sẽ nghĩ cách khai thác tài sản công ty đang có tốt hơn.

Thứ hai, chúng tôi sẽ đồng loạt IPO cả 3 công ty con là Nguyễn Hoàng, BCG Land và BCG Energy trong năm nay. Cụ thể: Nguyễn Hoàng lên sàn vào quý 2/2022, BCG Land là quý 3/2022 và BCG Energy là quý 4/2022.

Mục đích chính của hoạt động IPO cấp tập này là để huy động vốn cộng đồng cho các dự án bất động sản – điện gió – xây dựng nhà máy. Theo đó, BCG vẫn sẽ có tiền để phát triển nhưng không làm tăng tỷ lệ nợ trên vốn chủ sở hữu, bởi công ty sẽ không phải đi vay ngân hàng hoặc phát hành trái phiếu như trước kia.

Cuối cùng, BCG sẽ cố huy động vốn từ các cổ đông chiến lược. Như chúng ta đã biết, quá trình kêu gọi vốn hoặc M&A muốn hoàn tất phải từ 6 tháng đến 1 năm, thậm chí là 1,5 năm với những deal lớn.

Cuối năm 2021, BCG có gặp gỡ từ 2 đến 3 đối tác nước ngoài. Tuy nhiên, do Covid-19 khiến nhiều nước trên thế giới đóng biên, nên chúng tôi mới được gặp gỡ trực tiếp đối tác tại Việt Nam gần đây. Trong quý 2 và 3/2022, chúng tôi sẽ đẩy nhanh tiến độ.

Tuy nhiên, nguyên tắc của BCG trong các deal hợp tác là phải công bằng và tạo dựng – mang lại giá trị tốt nhất cho các bên. Vậy nên, như chúng ta đều biết, có một đối tác nước ngoài từng muốn đầu tư trên 100 triệu vào BCG; song deal đã đổ bể ở bước cuối cùng.

Bởi, chúng tôi cảm thấy nếu nhận số tiền nói trên, thì quyền lợi của các cổ đông sẽ bị ảnh hưởng lớn; cộng khả năng phát triển của BCG cũng sẽ bị giới hạn. Thế nên, mặc dù đã tốn không ít công sức song cuối cùng chúng tôi vẫn quyết định ‘say no’.

Trong tương lai, chúng tôi sẽ mở cửa với tất cả cổ đông trong và ngoài nước. Ai đến chúng tôi cũng hoan nghênh, chỉ cần sự hợp tác mang lại lợi ích cho tất cả các bên.

KHI NÀO BCG HIỂU BIẾT SÂU VỀ NGÀNH DƯỢC SẼ ĐẦU TƯ NHIỀU HƠN

Những quy định và dự thảo sửa đổi mới về doanh nghiệp phát hành và người mua trái phiếu có ảnh hưởng thế nào đến hoạt động của công ty khi mà hiện tại đây đang là kênh huy động khá nhiều vốn cho công ty?

Trong thời gian qua có rất nhiều thông tin trái phiếu về thị trường trái phiếu gây nhiều hoang mang cho nhà đầu tư. Tuy nhiên, trong buổi hội thảo của Thủ tướng Chính phủ với các doanh nghiệp và các bộ, ngành mới đây thì những quan điểm và thông điệp về thị trường trái phiếu đã gần như rất rõ ràng.

BCG đang có kế hoạch nhảy vào lĩnh vực dược phẩm khi xuất hiện ở Tipharco.

Việt Nam đang là nền kinh tế đang phát triển, do đó cần phải có một bệ đỡ là thị trường tài chính ổn định, vững mạnh. Thị trường tài chính bao gồm thị trường tiền tệ và thị trường vốn.

Thời gian qua khung pháp lý chưa được ổn định nên có trường hợp "con sâu làm rầu nồi canh". Cho nên, sắp tới, Nhà nước không phải là siết hay "hủy diệt" thị trường trái phiếu mà tạo ra khung pháp lý để thị trường trái phiếu được phát triển an toàn và lành mạnh hơn.

Ngay cả khi việc Nhà nước siết chặt trái phiếu bất động sản không có gì đáng ngại với tập đoàn; vì việc này đang làm trong sạch thị trường, bảo vệ các nhà đầu tư.

Tôi nhấn mạnh một lần nữa, BCG luôn tuân thủ theo pháp luật. Các dự án phát hành trái phiếu của chúng tôi toàn là những dự án có lợi nhuận cao và có phương án trả nợ rõ ràng nên vẫn sẽ hấp dẫn với nhà đầu tư.

Việc siết chặt trái phiếu bất động sản chỉ gia tăng tính minh bạch cho thị trường. Thậm chí nó còn hỗ trợ Tập đoàn, bởi sẽ giúp nhà đầu tư phân định những nhà phát hành rõ - phương án phát hành không rõ ràng, để mang lại hiệu quả tối đa cho cả doanh nghiệp lẫn nhà đầu tư. Chúng ta cùng có được góc bánh nhỏ trong miếng bánh lớn.

Tại sao cổ phiếu xuống thấp mà lãnh đạo công ty không mua thêm vào? Phải chăng Ban lãnh đạo không tin vào tương lai của Tập đoàn?

Hiện tại công ty là đơn vị đại chúng, có khoảng 37.000 cổ đông. Những người sáng lập đều đang là thành viên HĐQT công ty và đều đang nắm số lượng cổ phần lớn. Ví dụ như tôi đang sở hữu 22% cổ phần của Tập đoàn.

Các thành viên sáng lập luôn cam kết đi cùng Bamboo Capital trên chặng đường dài nên việc mua bán cổ phiếu sẽ không phải ưu tiên, chúng tôi không phải là trader trên thị trường chứng khoán. Các thành viên HĐQT sẽ tập trung điều hành, quản trị rủi ro và tìm ra những giải pháp để phát triển tập đoàn để đưa tập đoàn đi lên.

Việc ông có mặt trong HĐQT của Vinahud – doanh nghiệp cũng hoạt động trong ngành bất động sản và có một dự án nghỉ dưỡng hạng sang tại Hội An – Amor Garden, có xung đột với lợi ích của BCG?

BCG đã bán Amor Garden lại cho Vinahud.

Amor Garden là dự án gần với Malibu. Trước đây BCG Land tham gia với tỷ lệ 51%, đối tác R&H nắm 49%. Như thế, tại Hội An, công ty đã có 3 dự án, nên tập đoàn đã quyết định thoái vốn để đầu tư vào dự án Hội An Dor - một cơ hội tốt hơn.

Theo đó, Bamboo Capital vẫn hỗ trợ công tác quản lý, xây dựng, pháp lý cho dự án nên Vinahud muốn mời Tập đoàn tham gia góp vốn. Vì vậy, tôi đã tham gia 10% vào Vinhud để thể hiện thiện chí hỗ trợ dự án Amor Hội An. Đây cũng là cơ hội cho Tracodi - đơn vị thành viên của Bamboo Capital, vì nhờ hợp tác với Vinahud, mà Tracodi trở thành tổng thầu nhiều dự án của Vinahud tại khu vực miền Bắc và miền Trung.

Còn việc ông xuất hiện tại Tipharco thì sao? Công ty đã công bố sở hữu 90% cổ phần tại Tipharco vậy tại sao trong báo cáo hợp nhất quý 1 lại không thấy ghi nhận doanh thu lợi nhuận của đơn vị này?

Trải qua đại dịch, ngành y tế của chúng ta đã bộ lộ nhiều hạn chế. Vì vậy, công ty thấy đây là cơ hội lớn, vì nhu cầu lớn của thị trường tương đối lớn, nên đã có những mối quan tâm nhất định. Tuy nhiên, Bamboo Capital chưa có nhiều hiểu biết về ngành này, nên đầu tư lớn sẽ mang lại rất nhiều rủi ro.

Vì vậy, công ty sẽ tham gia với mức độ an toàn vào Tipharco. Trước đây, tôi cùng Ban lãnh đạo Tập đoàn đã bàn bạc và quyết định tham gia mua lại cổ phần của Tipharco, khi có một cổ đông lớn của công ty dược này thoái vốn, với mức giá hợp lý. BCG đã mua lại hơn 20% cổ phần Tipharco với giá 40 tỷ đồng, theo tôi là rất phải chăng.

Hiện, tôi – Bamboo Capital và nhóm cổ đông cũng đầu tư vào BCG đang nắm giữ 90% cổ phần Tipharco. Tôi hy vọng, những nhà đầu tư mới rành về ngành dược này sẽ từng bước phát triển Tipharco thành một doanh nghiệp vững mạnh. Khi BCG có know-how về ngành, thì chúng tôi sẽ đầu tư lớn và nhúng tay sâu hơn vào Tipharco.

Cảm ơn ông rất nhiều!