Chỉ còn khoảng ít giờ đồng hồ nữa, đêm concert Chân Trời Rực Rỡ của Hà Anh Tuấn sẽ chính thức diễn ra tại thành phố Ninh Bình. Ngay trước thềm sự kiện, người hâm mộ không khỏi lo lắng khi trời đổ mưa lớn trắng xóa.

Dù vậy cũng đã có một số khán giả tới từ rất sớm và sẵn sàng che ô đội mưa để "check-in" không gian đêm nhạc rộng lớn của Hà Anh Tuấn.

Ngay khi bầu trời đổ mưa lớn, ekip của nam ca sĩ cũng đã tất bật chuẩn bị để các khán giả được thưởng thức đêm nhạc trọn vẹn. Rất may mắn cho đến thời điểm hiện tại, bầu trời đã tạnh mưa hoàn toàn và thời tiết vô cùng thuận lợi để concert của Hà Anh Tuấn có thể được diễn ra chỉn chu nhất.

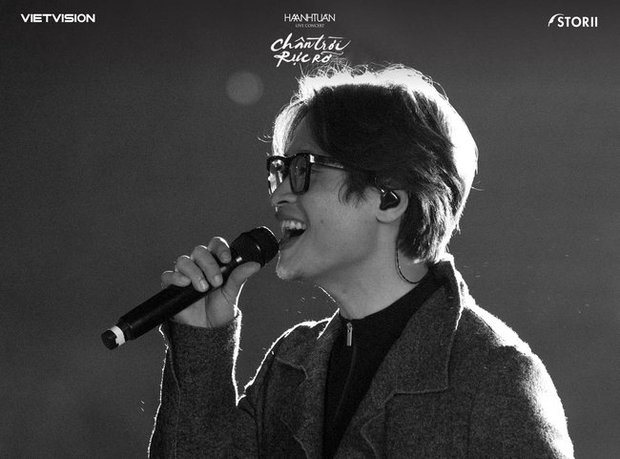

Toàn cảnh không gian và sân khấu concert Chân Trời Rực Rỡ của Hà Anh Tuấn trước giờ G

Không gian bên ngoài của đêm nhạc

Nhiều khán giả đã có mặt từ rất sớm bất chấp trời đổ mưa lớn

Khoảnh khắc nhân viên ekip Hà Anh Tuấn tất bật chuẩn bị khi trời đổ cơn mưa rào

Đặc biệt, trước khi sự kiện diễn ra, nhiều khán giả còn hài hước nhận xét bước vào concert Chân Trời Rực Rỡ của Hà Anh Tuấn nhưng cứ ngỡ đêm nhạc của… BLACKPINK. Theo đó, không chỉ ánh đèn, màn hình led đều mang màu sắc Hồng - Đen mà ekip của Hà Anh Tuấn còn bật danh sách những bản hit đình đám nhất của BLACKPINK như Pink Venom hay Shut Down,... Thậm chí khu vực chỗ ngồi còn được viết tắt "BP" khiến nhiều người hài hước đặt nghi vấn Hà Anh Tuấn cũng là một fan của BLACKPINK.

Khu vực chỗ ngồi cũng được viết tắt "BP"

Ngay lúc này các khán giả của Hà Anh Tuấn đang rất mong chờ show diễn bắt đầu và thưởng thức màn kết hợp đặc biệt với huyền thoại âm nhạc Kitaro