Công ty chứng khoán Vietcombank (VCBS) vừa có báo cáo cập nhật về Công ty cổ phần bán lẻ kỹ thuật số FPT (FPT Retail).

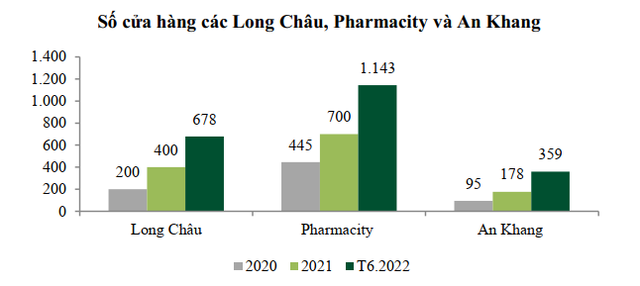

Về mảng nhà thuốc, VCBS cho biết Long Châu đến tháng 9/2022 có 788 cửa hàng, gần gấp đôi so với con số 400 cửa hàng cuối năm 2021. Sau 3 năm vận hành, 2022 là năm thể hiện những động thái mở rộng mạnh mẽ nhất của chuỗi dược này, sau khi tìm ra công thức hòa vốn và có lãi nhẹ cuối năm ngoái. Như vậy, Long Châu vẫn đang giữ vị trí nhà thuốc đứng thứ 2 về quy mô trên thị trường.

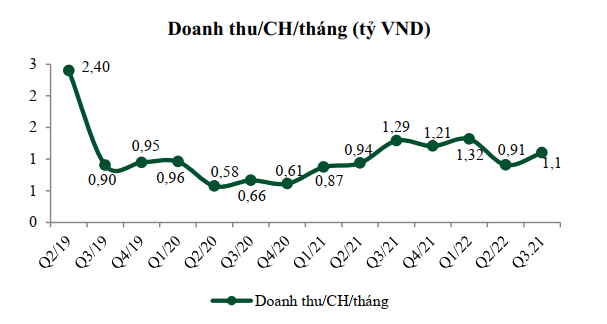

Doanh thu/cửa hàng của Long Châu ổn định trở lại sau khi loại bỏ yếu tố đột biến từ dịch Covid-19. Với quy mô cửa hàng khoảng 60-70m2, doanh thu Long Châu mở mới đạt khoảng 600-700 triệu đồng/tháng đầu và tiến dần tới điểm hòa vốn sau 6 tháng ở mức 900 triệu đồng/tháng. Ban lãnh đạo công ty chia sẻ, doanh thu/cửa hàng đạt trung bình 1,1 tỷ đồng/tháng trong quý 3/2022, giảm 15% so với cùng kỳ năm trước, nhưng tăng 21% nếu so với quý 2/2022.

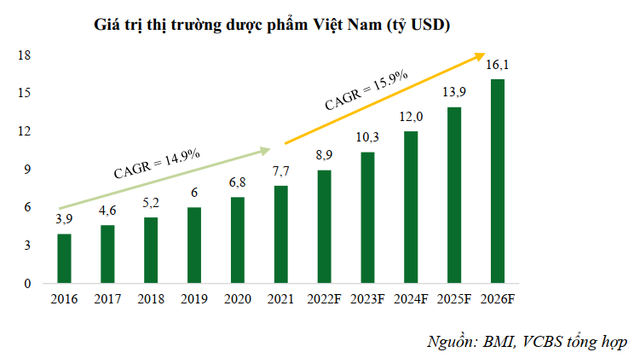

Theo BMI Research, thị trường dược phẩm Việt Nam dự kiến sẽ có tốc độ tăng trưởng cao với CAGR 15,9% trong giai đoạn 2021-2026, quy mô thị trường đạt hơn 16 tỷ USD. Chi tiêu bình quân hiện ở mức cao so với các nước trong khu vực thể hiện như cầu và sự quan tâm lớn của người dân Việt Nam tới sức khỏe, đặc biệt sau Covid-19.

Trong cơ cấu bán lẻ thuốc, thị trường mà FPT Retail hướng tới là kênh OTC. Kênh này chiếm tỷ trọng khoảng 30% tổng doanh thu với quy mô dự kiến đạt 50.000 tỷ đồng trong 4 năm tới, nhưng có tính chất rất phân mảnh. Hơn 90% thuốc OTC đang được phân phối qua các cửa hàng nhỏ lẻ (khoảng 57.000 cửa hàng), còn lại là các chuỗi dược phẩm lớn như Pharmacity, Long Châu, An Khang (chỉ chiếm khoảng 5% toàn thị trường).

So với các nhà thuốc truyền thống, các chuỗi bán lẻ hiện đại ngày càng thể hiện nhiều điểm ưu việt hơn về chất lượng thuốc và giá cả (Long Châu), độ phủ nhanh (An Khang) cũng như sự tiện lợi (Pharmacity). VCBS cho rằng 5 năm tới sẽ là cơ hội các nhà bán lẻ này tăng trưởng mạnh mẽ để tái cấu trúc thị trường và chia lại miếng bánh thị phần.

Theo chia sẻ từ ban lãnh đạo, FPT Retail dự kiến sẽ tăng tổng số cửa hàng lên 3.000 trong 4 năm tới với mục tiêu chiếm 30% thị phần bán lẻ OTC Việt Nam. Theo ước tính của VCBS dựa trên số cửa hàng Long Châu đã mở, quy mô dân số, diện tích và mức thu nhập của người dân các tỉnh thành, số cửa hàng FPT Retail cần mở thêm để đạt được mục tiêu trên sẽ vào khoảng 2.500, nâng tổng số cửa hàng toàn hệ thống lên 3.288 cho tới năm 2026.

Về doanh thu, VCBS cho rằng 1,1 tỷ đồng/tháng là mức doanh thu hợp lí duy trì cho một cửa hàng để Long Châu dành nhiều dư địa hơn cho việc mở rộng về số lượng. Với mức doanh thu này, Long Châu sẽ tìm cách tối đa hóa lợi nhuận bằng một số cách như: Gia tăng biên lợi nhuận gộp nhờ product mix hướng tới sản phẩm có biên cao; Tăng hiệu quả kinh tế theo quy mô; Tối ưu hóa vận hành để giảm chi phí quản lí doanh nghiệp.

Trước đó, trong 6 tháng đầu năm 2022, chuỗi Long Châu đem về 4.008 tỷ đồng doanh thu và 32,5 tỷ đồng lợi nhuận trước thuế, biên lợi nhuận trước thuế khoảng 0,8%. Kết quả này chủ yếu đến từ chi phí hoạt động cao trong trong nửa đầu năm (khoảng 23% so với 20,7% cùng kì) do tốc độ mở cửa hàng mới nhanh khi doanh thu chưa tăng kịp để bù đắp chi phí.

Cho nửa cuối 2022, VCBS kỳ vọng biên lợi nhuận của Long Châu sẽ khả quan hơn khi doanh nghiệp đã đạt khoảng 70% KPI mở cửa hàng cho năm 2022, lợi nhuận trước thuế cả năm kì vọng vào khoảng 80-90 tỷ đồng.