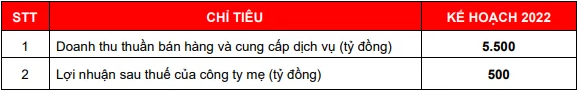

Công ty Cổ phần Đầu tư và Phát triển Bất động sản An Gia (mã AGG) vừa công bố tài liệu họp ĐHĐCĐ với kế hoạch doanh thu năm 2022 tăng gấp 3 lần, đạt 5.500 tỷ đồng. Lợi nhuận sau thuế công ty mẹ dự kiến đạt 500 tỷ đồng, tăng 19% so với mức thực hiện năm 2021.

Trong năm 2022, doanh nghiệp định hướng phát triển quỹ đất là nhiệm vụ trọng tâm. Trong đó tập trung vào các khu vực: TP.HCM, Bình Dương, Đồng Nai, Bà Rịa Vũng Tàu, Long An, đặc biệt ưu tiên các quỹ đất có tình trạng pháp lý rõ ràng và có thể triển khai dự án nhanh. Cụ thể, doanh nghiệp dự kiến giao và ghi nhận doanh thu dự án The Sóng (Vũng Tàu) và The Standard (Bình Dương). Tập trung các nguồn lực hiện có vào năng lực cốt lõi của An Gia với trọng tâm là các sản phẩm nhà ở (căn hộ, khu compound) trong phân khúc trung cấp.

Đồng thời, mục tiêu phát triển quỹ đất còn bao gồm việc tích lũy quỹ đất cho các mục tiêu phát triển dài hạn của Công ty. Doanh nghiệp dự kiến tiếp tục đẩy mạnh mở rộng quỹ đất sạch tại TP. Hồ Chí Minh và các tỉnh lân cận.

Về phương án trả cổ tức năm 2021, doanh nghiệp dự kiến phát hành hơn 11 triệu cổ phiếu để trả cổ tức. Theo đó, tỷ lệ thực hiện quyền là 100:10, tương đương mỗi cổ đông sở hữu 100 cổ phiếu nhận được 10 cổ phiếu phát hành mới. Nếu đợt phát hành thành công, vốn điều lệ của doanh nghiệp dự kiến tăng lên 1.228 tỷ đồng.

HĐQT cũng gửi tờ trình về kế hoạch chào bán trái phiếu ra công chúng và niêm yết trái phiếu trong năm 2022. Theo đó, doanh nghiệp dự kiến chào bán 100.000 đồng/trái phiếu, tổng giá trị phát hành lên đến 1.000 tỷ đồng. Đây là loại hình trái phiếu không chuyển đổi, không kèm chứng quyền. Đồng thời, HĐQT cũng thông qua việc niêm yết trái phiếu trong năm 2022 cho đến thời điểm của kỳ họp Đại hội đồng cổ đông thường niên năm 2023.

Bên cạnh đó, doanh nghiệp cũng lên kế hoạch phát hành cổ phiếu ESOP để bổ sung nguồn vốn lưu động. Cụ thể, số cổ phiếu dự phát hành tối đa 2% số cổ phiếu lưu hành tại thời điểm phát hành, thời gian dự kiến vào quý 4/2022. Giá chào bán cổ phiếu do HĐQT phê duyệt nhưng không thấp hơn 10.000 đồng/cp.