Luật Thuế thu nhập cá nhân hiện hành quy định biểu thuế lũy tiến từng phần áp dụng đối với thu nhập từ tiền lương, tiền công với 7 bậc thuế, gồm: 5%, 10%, 15%, 20%, 25%, 30% và 35%.

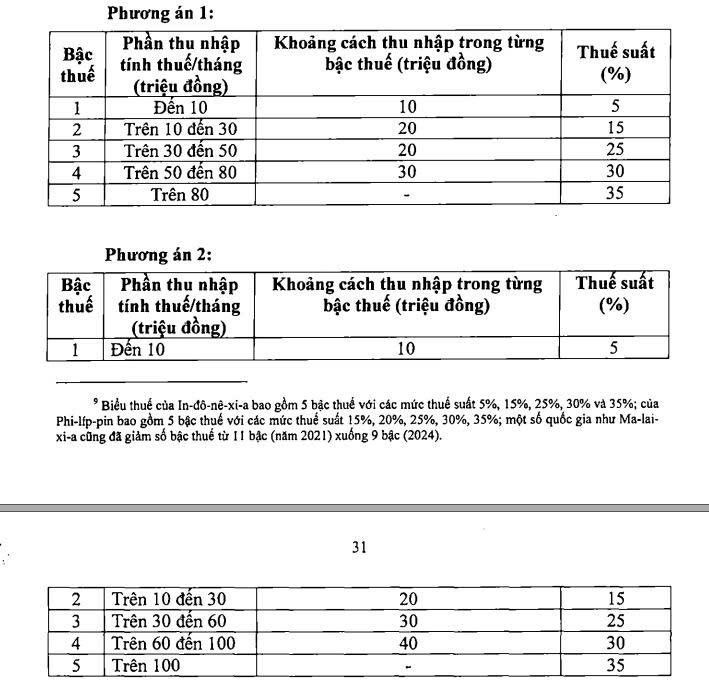

Tại hồ sơ dự án luật Thuế thu nhập cá nhân (thay thế) đang lấy ý kiến, Bộ Tài chính đề xuất 2 phương án sửa đổi biểu thuế, đều rút từ 7 bậc xuống 5 bậc; mức thuế suất cao nhất vẫn là 35%. Chi tiết 2 phương án như dưới đây:

ẢNH: CHỤP MÀN HÌNH

Đánh giá về các phương án này, chuyên gia thuế Nguyễn Ngọc Tú (Trường đại học Kinh doanh và Công nghệ Hà Nội) cho rằng "chưa thực sự hợp lý". Đồng tình giảm số bậc thuế từ 7 xuống 5, song theo ông Tú, các bước thuế và mức thuế suất phải xem xét lại.

"Biểu thuế rất quan trọng. Luật Thuế thu nhập cá nhân có hiệu lực từ năm 2009. Mức thu nhập tính thuế từ trên 5 đến 10 triệu đồng/tháng bị áp mức thuế 10% và từ trên 80 triệu đồng/tháng áp mức thuế 35%.

Gánh nặng thuế thu nhập cá nhân của người làm công, ăn lương rất lớn. Trong lần sửa đổi này cần điều chỉnh thực sự mạnh mẽ ở biểu thuế. Ví dụ, thay vì thu nhập tính thuế trên 5 đến 10 triệu đồng/tháng đã phải nộp thuế 10% thì có thể xem xét thu nhập tính thuế khoảng 30 triệu đồng/tháng mới phải nộp thuế 10%, từ đó tính lũy kế lên.

Mức thuế suất cao nhất cũng không thể tiếp tục duy trì áp dụng với thu nhập tính thuế từ trên 80 triệu đồng/tháng mà phải nâng lên ít nhất gấp đôi, khoảng trên 160 triệu đồng/tháng, thậm chí khoảng 200 triệu đồng/tháng", ông Tú nhấn mạnh.

Về lý do, vị chuyên gia phân tích, thời điểm năm 2009, 80 triệu đồng/tháng tương đương khoảng 5.000 USD/tháng, là mức thu nhập rất cao, hầu như chỉ chuyên gia nước ngoài mới đạt được.

Hiện tại, số người có thu nhập tính thuế khoảng 80 triệu đồng/tháng không hiếm, chỉ tương đương 3.000 USD/tháng. Nhiều nước với mức này chỉ mới nộp thuế thu nhập cá nhân bậc 1 là khoảng 5%.

Nên để thuế suất cao nhất khoảng 30%

Biểu thuế thu nhập cá nhân lũy tiến từng phần áp dụng đối với thu nhập từ tiền lương, tiền công đã được xây dựng cách đây 16 năm. Từ đó tới nay, mức giảm trừ gia cảnh được điều chỉnh tăng 2 lần, song biểu thuế lũy tiến vẫn "đứng yên".

TS Đỗ Thiên Anh Tuấn (Trường Chính sách công và Quản lý Fulbright Việt Nam) nhìn nhận, điều này là bất cập nghiêm trọng trong chính sách thuế.

Biểu thuế thu nhập cá nhân đã lạc hậu từ lâu, không được điều chỉnh kịp thời theo mức trượt giá

ẢNH: ĐT

"Sau 16 năm kể từ khi chính sách thuế thu nhập cá nhân được ban hành, mức trượt giá là 2,15 lần. Như vậy, lẽ ra bậc 1 áp dụng cho thu nhập chịu thuế từ 0 - 5 triệu đồng/tháng thì phải được điều chỉnh lên từ 0 - 10,75 triệu đồng/tháng (5 triệu đồng x 2,15).

Hoặc bậc 7 với thuế suất cao nhất 35% áp dụng cho thu nhập chịu thuế trên 80 triệu đồng/tháng trở lên thì đến nay phải tính từ trên 172 triệu đồng/tháng trở lên... Nhà nước phải điều chỉnh ngưỡng chịu thuế trong biểu thuế lũy tiến theo lạm phát để đảm bảo đời sống cho người nộp thuế", vị này tính toán.

Ông Nguyễn Văn Được, Ủy viên thường trực Hội Tư vấn thuế Việt Nam, cho rằng điều chỉnh biểu thuế từ 7 bậc xuống 5 bậc là khá hợp lý, song không nên để mức thuế suất cao nhất 35%. Nên giảm mức này xuống 30% nhằm tạo động lực làm việc, thu hút nguồn lao động, nhất là ở các thành phố lớn.

"Mỗi bước thuế cách nhau khoảng 10 triệu đồng là hợp lý. Cần đặc biệt tính toán kỹ ở bậc 1 và bậc 2 nhằm giảm áp lực cho người nộp thuế thuộc diện thu nhập thấp, trung bình", ông Được nhấn mạnh.

Đồng tình không nên duy trì mức thuế suất cao nhất 35%, song theo ông Tú, mức này nên xem xét hạ xuống ở mức 25% hoặc 30%.

Theo dữ liệu trên hệ thống tập trung của ngành thuế trong năm 2020, 2021, 2022, 2023, số thu thuế thu nhập cá nhân ở bậc 7 (cá nhân nộp thuế ở mức cao 35%) cao nhất so với các bậc khác: năm 2021, 2022, mỗi năm hơn 40.000 tỉ đồng; năm 2020 và 2023, mỗi năm gần 40.000 tỉ đồng.

Số thu thuế thu nhập cá nhân tại bậc 1, bậc 2 (mức thuế suất 5%, 10%) hàng năm khoảng gần 3.000 tỉ đồng đến hơn 4.000 tỉ đồng.

Số thu thuế thu nhập cá nhân tại bậc 3 (mức thuế suất 15%) hàng năm từ hơn 4.000 tỉ đồng đến hơn 6.000 tỉ đồng.

Số thu thuế thu nhập cá nhân tại các bậc 4, 5, 6 hàng năm từ gần 6.000 tỉ đồng đến gần 9.000 tỉ đồng.