Đầu tháng 8 lại thêm nhiều nhà bank điều chỉnh tăng lãi suất huy động. Như ACB điều chỉnh tăng từ 0,3-0,8%/năm ở một số gói sản phẩm. VPBank thông báo tăng lãi suất từ 0,1-0,5%/năm ở một số kỳ hạn. HDBank cũng tăng 0,4-0,75%/năm lãi suất cho hầu hết các kỳ hạn khi gửi tại quầy, tăng 0,15-0,3%/năm với hình thức gửi trực tuyến. Kienlongbank cũng điều chỉnh lãi suất nhích thêm 0,2-0,6%/năm, Techcombank tăng 0,1–0,5%/năm cho hầu hết các kỳ hạn.

"Ông lớn" Vietcombank vốn được biết đến với lợi thế "tiền rẻ" nay cũng đã gia nhập cuộc đua tăng lãi suất. Nhà băng này đã điều chỉnh lãi suất tăng thêm 0,1–0,2 điểm %. Bên cạnh đó 2 thành viên khác trong nhóm big 4 là BIDV và Agribank cũng đã tăng nhẹ lãi suất 0,1% ở các kỳ hạn dài.

Liên quan đến đến vấn đề này chúng tôi có cuộc trao đổi với Tiến sĩ Kinh tế Ngô Ngọc Quang, Đại học Ngoại Thương và ông Huỳnh Hoàng Phương, Trưởng khối phân tích, FIDT- công ty chuyên cung cấp dịch vụ tư vấn và quản lý tài sản.

Thưa chuyên gia, vì sao từ đầu năm đến nay các ngân hàng liên tục tăng lãi suất?

(Tiến sĩ kinh tế Ngô Ngọc Quang)

TS. Ngô Ngọc Quang: Lãi suất huy động có xu hướng tăng trong thời gian qua chủ yếu là do 2 yếu tố: 1) Sự phục hồi của nền kinh tế hậu đại dịch và 2) Những tác động của lạm phát.

Cụ thể, về mặt cung cầu, nền kinh tế phục hồi sau đại dịch sẽ khiến cho nhu cầu về tín dụng quay trở lại. Từ đó, giá của tiền tệ hay nói cách khác là lãi suất cũng có thể nối gót đi lên. Nền kinh tế sau dịch bệnh vẫn còn nhiều khó khăn, dẫn đến thu nhập và tích lũy của người dân cũng đã không còn ở mức tự tin như trước. Điều này đòi hỏi các ngân hàng phải đưa ra một mức lãi suất hấp dẫn hơn, đủ để người dân hoãn sự chi tiêu ở hiện tại và tiết kiệm cho tương lai.

Bên cạnh đó, các cuộc xung đột địa chính trị và đứt gãy chuỗi cung ứng cũng đã khiến cho các hàng hóa thuộc nhóm nguyên nhiên liệu cơ bản và các hàng hóa thuộc nhóm thiết yếu leo thang. Điều này đã góp phần gia tăng áp lực lạm phát trên hầu hết các nước, khiến các ngân hàng trung ương lớn sử dụng chính sách thắt chặt tiền tệ và lãi suất. Việt Nam cũng chịu một số tác động nhất định từ những sự biến động này.

(Ông Huỳnh Hoàng Phương)

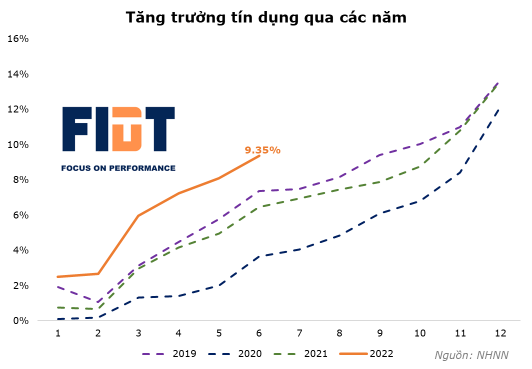

Ông Huỳnh Hoàng Phương: Nền kinh tế Việt Nam đang trong giai đoạn phục hồi và nhu cầu vốn hiện tại là rất lớn, dễ thấy nhất là tín dụng 7 tháng đầu năm tăng 9,43%, đây cũng là mức cao nhất trong 5 năm trở lại đây. Trong khi đó, huy động vốn 6 tháng đầu năm nay chỉ tăng khoảng 4,51%, chậm hơn nhiều so với tốc độ mở rộng dư nợ cho vay.

Để đáp ứng nhu cầu vay lớn như thế, các ngân hàng đã phải liên tục huy động tiền gửi. Lãi suất tiết kiệm cũng theo đó mà tăng lên để thu hút thêm dòng vốn vào ngân hàng. Việc tăng cường huy động đã có những dấu hiệu khá rõ ngay từ đầu năm.

Bên cạnh đó, việc các ngân hàng tăng lãi suất còn có một phần là do bị ảnh hưởng bởi xu hướng thắt chặt tiền tệ trên toàn cầu. Lãi suất USD của các ngân hàng Việt Nam cũng tăng lên, gây ra một số áp lực nhất định cho lãi suất VND.

Những tháng cuối năm lãi suất sẽ diễn biến thế nào thưa chuyên gia?

TS. Ngô Ngọc Quang: Thời gian tới lãi suất cho vay và huy động nói chung sẽ giảm đà tăng và đi vào ổn định bởi 2 lý do:

Thứ nhất, lãi suất vẫn được điều chỉnh bởi Ngân hàng Nhà nước và định hướng của cơ quan điều hành hiện nay vẫn theo hướng hỗ trợ tăng trưởng và phục hồi kinh tế. Thời gian vừa qua lãi suất đi vay có nhích lên một phần là do tình trạng cạn room tín dụng. Tuy nhiên, vấn đề này được kỳ vọng sẽ sớm được giải quyết.

Thứ hai, áp lực lạm phát của Việt Nam vẫn chưa phải là quá lớn, nhà nước cũng đã có những động thái tích cực hỗ trợ giá xăng dầu, ổn định tỷ giá ngoại tệ, đồng thời kiểm soát lạm phát ở mức cho phép.

Các doanh nghiệp nằm trong nhóm trọng tâm của định hướng phát triển kinh tế vẫn có cơ hội tiếp cận nguồn lãi suất tốt tại các ngân hàng, nhờ gói gói hỗ trợ lãi suất 2% từ nguồn ngân sách nhà nước 40.000 tỷ đồng.

Lãi suất cơ bản vẫn có thể sẽ tăng nhẹ trong năm 2022 theo đà tăng của thế giới, song các cơ quan điều hành vẫn sẽ có những chính sách phù hợp để đảm bảo ổn định được dòng vốn trên thị trường tài chính ở cả đầu cho vay và đi vay.

Ông Huỳnh Hoàng Phương: Nếu không tính đến các gói hỗ trợ, lãi suất đầu ra có thể sẽ có xu hướng nhích lên theo đà tăng của lãi suất huy động. Trong 6 tháng cuối năm 2022 mặt bằng lãi suất cả cho vay lẫn huy động có thể tăng 0,5%-1%.

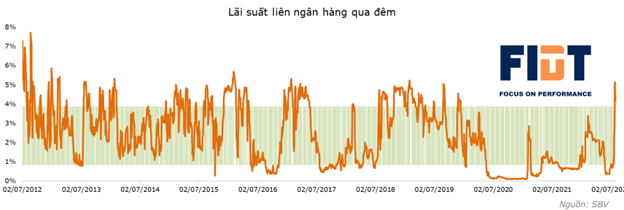

Gần đây, cũng có một số biến động đối với lãi suất trên thị trường liên ngân hàng. Các biến động mạnh chủ yếu liên quan đến việc lãi suất đồng USD tăng mạnh sau các đợt điều chỉnh chính sách của FED.

Bên cạnh đó, việc Ngân hàng Nhà nước điều tiết cung tiền cũng tạo ra những biến động lớn về lãi suất liên ngân hàng trong ngắn hạn. Trong quá khứ, việc lãi suất liên ngân hàng biến động mạnh như thế này không có gì quá bất ngờ và thường xuyên diễn ra.

Cảm ơn những chia sẻ của 2 chuyên gia!